中信建投“正面剛”高盛:中國銀行業的地方債、非標等風險有多大?

當前市場上部分投資者對中國銀行業地方債務、非標等重點領域的預期過于悲觀,主要在于預期假設上存在不合理之處。合理假設下,部分城投債務潛在降息展期對銀行基本面影響非常小。我們認為,當前銀行業城投債務風險可控,非標業務敞口不大,整體資產質量穩中向好。隨著下半年經濟復蘇進程加快,銀行業估值將逐步修復,重回基本面投資主邏輯。

(資料圖)

(資料圖)

文|馬鯤鵬 李晨

近期,市場上出現關于地方政府債務、非標風險的相關傳聞,再次引發投資者對于銀行業資產質量的悲觀預期。本篇報告集中回應近期路演中投資者普遍存在的對于銀行業地方債務、非標資產等風險領域的一些疑問。

1、地方政府平臺債務風險方面:

Q: 銀行業地方政府平臺相關的風險敞口有多大?

A:我們通過對3381家城投公司的金融機構授信情況,共計54702條數據匯總顯示,所有商業銀行在城投平臺已使用授信額度大約53.2萬億元,占總資產比重的14%。42家上市銀行在城投平臺已使用授信額度大約31.5萬億元,占總資產比重僅12%。

Q:國有大行在承擔更大的地方平臺債務風險嗎?

A:沒有。國有行、股份行、城商行、農商行城投已使用授信占總資產比重分別為11%、17%、14%、6%。國有行的風險敞口處于板塊較低水平。此外,國有行在高風險地區的城投已使用授信占資產比重僅在1%左右,高風險的區縣級城投已使用授信占資產比重更是僅0.1%。國有行的城投業務質量最好、敞口較小,相對其龐大的體量而言,不可過度高估城投風險沖擊。此外,零售型股份行城投業務同樣質量優、敞口小;優質城商行雖然城投敞口大,但區域好、不下沉,高風險業務占比極低,亦不應對其城投業務過度悲觀。

Q: 所有地方政府平臺債務都面臨降息展期嗎?

A:不會。首先,目前銀行主要的地方政府債務中,地方政府一般債和專項債、AA級以上城投債的利率已處于較低位置,銀行表內的融資平臺貸款利率也不高。大部分優質區域的優質平臺并沒有不降息就無法維持的窘迫性。而且從目前的政策背景來看,LPR調降前后,監管均引導銀行下調存款利率,當前銀行息差水平已處于歷史最低水平,單邊大幅度降低貸款利率的可能性不大。

此外,目前AA級及以下城投債占比僅13%,上市銀行中YY評級在7以上的城投已使用授信額度僅4.1萬億,占總資產比重僅1.6%。我們預計,僅有個別弱區域低等級平臺有降息展期的可能,并不存在地方債務全面降息展期的必要性和可能性,對銀行息差和盈利能力的沖擊力度不大,遠沒有市場預期的悲觀。

Q:地方政府平臺債務問題會嚴重影響銀行業利潤嗎?

A:不會。在更合理的展期假設下,僅有個別弱區域低等級平臺有降息展期的可能。根據測算,即使占比28%的中高風險地區城投債務全部降息150bps,也僅影響上市銀行凈息差5.8bps左右,影響營收約1325億元,占2022年營收比例僅2.3%。

2、非標風險方面:

Q: 招行的非標不良率高達25%嗎?

A:不是。25%的數據是由“以攤余成本計量的債務工具投資”中的階段三損失準備除以“以攤余成本計量的債務工具投資”中的“其他投資”,計算公式有錯誤。進一步而言,以攤余成本計量的債務工具投資的階段三損失準備,大部分來自于理財回表的問題資產產生的準備,是一次性因素,且撥備計提工作已完成。而“以攤余成本計量的債務工具投資”的“其他投資”中絕大部分資產并不是理財回表資產。截至2022年末,招行“以攤余成本計量的債務工具投資”1.58萬億元,剔除理財回表因素之外的不良資產極少,非標資產的資產質量優良。

Q: 銀行業的非標敞口大嗎?

A:多數銀行非標敞口已至歷史低點。根據國有行及股份行非標資產規模測算,十八家銀行非標資產規模總額為2.83萬億元,較2016年9.02萬億元的歷史高位大幅壓降,上市銀行非標敞口不大,且均已實現充分撥備。

3、股份行的房地產風險敞口仍然很大?

A:已大幅壓降。股份行2022年表內外地產敞口多數實現同比、環比壓降,敞口規模較上半年均有所改善,招行、平安、中信、民生、興業五家披露相關數據銀行的敞口已壓降至2.84萬億元。

4、銀行分紅會下降嗎?

A:不會。部分市場觀點認為的“地方債務等風險敞口大規模暴露—內生增長壓力大、資本充足率無法滿足底線要求-分紅將下降”的邏輯鏈條在前提假設上存在不合理性。首先,地方政府平臺債務、非標等風險敞口實際上都在可控的范圍內,不會一次性對銀行利潤產生較大沖擊,如“所有地方債務大規模降息展期”、“非標等隱性風險敞口巨大”等夸張的假設意義不大。其次,銀行業核心一級資本充足率均較監管紅線有一定距離,在不發生系統性風險危機的情況下,上市銀行滿足資本充足率底線壓力不大。目前經濟復蘇的大邏輯通順,銀行經營環境逐步改善,分紅保持穩定的條件更加充足。

5、板塊投資建議:

當前市場上部分投資者對中國銀行業地方債務、非標等重點領域的預期過于悲觀,主要在于預期假設上存在不合理之處,合理假設下城投債務降息展期對銀行基本面情況影響較小。我們認為,當前銀行業城投債務風險可控,非標業務敞口不大。在房地產系統性風險逐步化解情況下,整體資產質量穩中向好。隨著下半年經濟復蘇進程向好,銀行業估值將逐步修復。其中國有行依賴“中特估”主題與不差的基本面表現恢復至0.7倍以上,比價效應出現后進一步助推基本面更為強勁、成長性更為突出的優質區域性銀行估值向上突破。

銀行板塊配置上,建議大小兼備、聚焦頭部。

目錄

一、銀行業地方平臺債務風險整體可控

二、銀行業非標敞口較小,房地產風險實質性化解

三、銀行分紅會下降嗎?

四、投資建議

一

銀行業地方平臺債務風險整體可控

近期,市場投資者對于銀行業城投等地方政府平臺債務的資產質量擔憂再次出現,悲觀情緒彌漫。本篇報告我們集中回答投資者關心的幾大主要問題。總體來看,我們認為,目前銀行業地方平臺的債務風險整體可控,部分市場假設過于悲觀刻板,錯誤的壓制了銀行板塊估值。

1.1 銀行業目前地方政府平臺相關的風險敞口有多大?

通過對3381家城投公司的金融機構授信情況,共計54702條數據計算,所有商業銀行在城投平臺已使用授信額度大約53.2萬億元,占總資產比重為14%。42家上市銀行在城投平臺已使用授信額度大約31.5萬億元,占總資產比重僅12%。

在總體城投貸款敞口中,高風險地區的城投占比更不高。在考慮城投平臺的風險敞口時,真正可能出現風險的部分應是財政壓力大的部分區域。根據Wind的地域利差數據,我們將地域利差在300bps以上的區域設定為高風險地區。從42家上市銀行已使用的城投平臺授信額度規模來看,高風險地區已使用授信額度僅2.41萬億元,占總已使用授信額度的7.7%,占總資產比重僅1%。

圖表:高風險地區的城投風險敞口更不高:占上市銀行總資產比重僅1%

1.2 國有大行在承擔更大的地方平臺債務風險嗎?

非但沒有,國有行城投業務在銀行業各板塊中質量還相對更好。從對城投的授信額度上看,國有行、股份行、城商行、農商行城投已使用授信占總資產比重分別為11%、17%、14%、6%。國有行的風險敞口處于板塊較低水平,且六大行之間差距不大。此外,國有銀行在高風險地區的城投已使用授信額度占比僅1%左右,高風險區縣級城投平臺的已使用授信額度占比更是不足0.1%。除國有行外,零售型股份行城投業務同樣質量優、敞口小;優質城商行雖然城投敞口大,但區域好、不下沉,高風險業務占比極低,亦不應對其城投業務過度悲觀。

圖表:六大國有行已使用城投授信額度占總資產比重僅在10%左右,低于股份行和城商行

圖表:六大國有銀行高風險地區城投已使用授信額度占總資產比重僅1%左右

根據我們此前發布的《城投風險專題:誰做的最好?誰的風險被高估了?》報告中,對上市銀行城投業務進行了系統性的評價,國有銀行城投業務評分最高,達85.4,且各家實力較為平均,差異不大,城投質量均在上市銀行中處于第一梯隊。部分股份行和優質城商行評分同樣較高,與國有大行城投業務質量相當,風險評判萬不可一刀切。

圖表:城投業務評分體系中,國有行最好且比較平均,城投質量處于在上市銀行中處于第一梯隊。

在資產質量和利率風險的背景下,對大行而言,貸款才是應該重點評估的對象。我們在此只討論了關于城投貸款類的風險敞口,主要是國有行表內非標資產敞口規模極小,截至2022年僅有5568億元,占其整體資產比重僅有0.34%。對大行而言,非信貸的地方政府相關敞口主要是專項債和一般債,這類資產質量好、利率低,并不應過度擔憂資產質量風險和未來進一步展期和降息空間。

圖表:國有行表內非標敞口僅有5568億元

總的來說,國有行的城投業務質量最好、敞口較小,當前極低估值體現的過度悲觀預期需要修正。國有大行城投資產占比低,高風險城投資產占比更低,而并非如投資者刻板印象一樣在承擔更大的城投平臺風險。相對其龐大的體量而言,不可過度高估城投風險沖擊。

1.3 所有地方政府平臺債務都面臨降息展期嗎?

不會,所有城投債務統一降息展期的假設過于夸張。首先,當前銀行的地方政府債務中,地方政府一般債和專項債的利率已處于較低位置,銀行表內的融資平臺貸款利率也不高。目前地方政府一般債、專項債的平均發行利率分別為2.87%、3.1%,根據中債登數據,AAA、AA級城投債到期收益率僅分別為3.3%、3.95%,僅AA-級城投債收益率仍保持6.8%的較高水平。由此可見,在當前低利率的專項債和一般債環境下,大部分優質區域的優質平臺并沒有不降息就無法維持經營的窘迫性,也就沒有持續降息的必要性和可能性。且從目前的政策背景來看,LPR調降前后,監管均引導銀行下調存款利率,當前銀行息差水平已處于歷史最低水平,單邊大幅度降低貸款利率的可能性不大。

圖表:AA級及以上城投債、地方政府債利率都處于3%左右的低位水平,可見優質平臺沒有不降息就無法維持經營的窘迫性

從當期城投債務評級結構和城投平臺資質情況來看,所有城投債務統一降息的可能性也是微乎其微。從城投債評級來看,目前AA級及以下城投債余額為7484億元,占比僅13%,而AAA級、AA+級城投債占比分別達48%、39.2%。AA級及以下的城投債主體面臨更大的財務壓力,從而尋求債務展期是合理的,但AA+級以上城投主體質量明顯較好,具備充足的償債能力,不具備要求降息展期的客觀條件。

圖表:城投債存量上看,AA級及以下城投債占比僅12.7%,AAA級占比高達48%

從上市銀行的城投客戶主體質量上看,上市銀行中YY評級在7以上的城投已使用授信額度僅4.1萬億,占總資產比重僅1.6%。且除部分財政壓力較大區域的城農商行外,大部分上市銀行高風險城投主體的已使用授信額度都不高,不會出現大規模的降息展期壓力。

圖表:上市銀行城投客戶主體評級結構(以已使用授信額度計算):大行及優質地區城農商行的城投客戶主體資質高

另外,從政策考量的角度來講,大規模的為城投債務做長期限展期本身就與政策端相悖,不利于地方政府“遏制增量、化解存量”的化債進程,也不滿足“防范化解地方政府隱性債務風險長效機制”的政策導向。因此我們認為,僅有個別弱區域低等級平臺有降息展期的可能,并不存在地方債務全面降息展期的必要性和可能性,對銀行息差和盈利能力的沖擊力度不大,遠沒有市場預期的悲觀。

1.4 地方政府平臺債務問題會嚴重影響銀行業利潤嗎?

合理假設下,城投債務問題對銀行業盈利能力影響不大。根據我們上述分析,在更合理的假設下,應僅有個別弱區域低等級平臺有降息展期的可能。因此我們假設全部高風險地區城投、全部高風險地區城投及一半的中風險地區城投、全部中高風險地區城投三種情況,即8%、18%、28%的城投已使用授信需要降息。降息幅度為50、100、150bps三種情況。根據測算,即使占比28%的中高風險地區城投債務全部降息150bps,也僅影響上市銀行凈息差5.8bps左右,影響營收約1325億元,占2022年營收比例僅2.3%。而如果僅8%的高風險地區城投降息50bps,則對上市銀行凈息差影響不足1bp,影響營收程度僅0.2%。

二

非標敞口較小,房地產風險實質性化解

2.1 銀行非標敞口大嗎?招行的非標不良率高達25%嗎?

非標敞口小,撥貸比驟升主要系理財一次性回表影響。近年來,上市銀行表內非標資產余額持續壓降,占比基本處于歷史最低水平。以招行為例,招行非標資產規模截至2022年末僅為1267億元,較2017年5574億元的規模已大幅壓降,占總資產比重僅為1.25%,處于歷史最低水平。同時,在資管新規正式頒布后,招行非標撥備余額快速上升,主要系不符合資管新規的老產品回表,2022年末的撥備計提比達95%,帶動非標撥備余額及非標撥貸比快速上漲,為一次性因素且撥備計提工作已完成。針對投資者關注的“以攤余成本計量的債務工具投資”項目,截至2022年末共計1.58萬億元,剔除理財回表因素之外的不良資產極少,資產質量優良。

此外,平安、興業等股份行目前的非標資產敞口也處于各自的歷史最低水平。其中,平安銀行非標資產規模截至2022年末僅為1047億元,占總體資產比重僅為1.97%,較2017年9.29%的占比已大幅壓降。興業銀行非標資產規模截至2022年末為6372億元,占總資產比重為7.09%,較2015年的峰值也實現了大幅壓降,目前處于歷史最低點。整體來看,目前以招行、平安、興業為代表的股份行非標資產敞口均處于較低水平,且均實現充分撥備計提,投資者對該類風險無需過于擔心。

2.2 股份行地產敞口持續壓降,相關風險暴露充分

房地產風險敞口方面,招行、平安、中信、民生、興業五家代表性股份行中,除興業銀行房地產敞口小幅提升外,其余四家銀行表內外風險敞口2022年均同比、環比1H22壓降,且表外敞口壓降幅度顯著高于表內敞口降幅。股份行地產敞口壓降成效顯著,房地產相關風險也對應穩步下行。

對公房地產貸款方面,2022年上市銀行對公房地產貸款占總貸款比重為5.56%,國有行、股份行、城商行、農商行分別為5.13%、7.02%、6.04%、3.69%,均處于較低水平。對公房地產貸款不良率方面,2022年上市銀行整體不良率為3.46%,國有行、股份行、城商行、農商行不良率分別為4.58%、2.85%、3.01%、4.92%,分別較2021年同比提升1.85pct、1.26pct、0.15pct、1.4pct,整體提升1.15pct,對公房地產風險暴露較為充分,在敞口小、風險暴露充分下,預計相關風險將在政策工具出臺支持下逐步化解。

圖表:上市銀行2022年對公房地產貸款占總貸款比重為5.56%

圖表:對公房地產不良率同比變動:各行對公房地產不良暴露充分

三

銀行分紅會下降嗎?

不會,部分市場觀點認為的“銀行業地方債務等風險敞口大規模暴露—內生增長壓力大、資本充足率無法滿足底線要求-分紅將下降”的邏輯鏈條在前提假設上存在不合理性。首先,根據上述兩方面的論證,地方政府平臺債務、非標等風險敞口實際上都在可控的范圍內,不會一次性對銀行的盈利能力產生較大沖擊。市場對銀行業資產質量的擔憂過于刻板,如“所有地方債務大規模降息展期”、“非標等隱形風險敞口巨大”等夸張的假設意義不大。

其次,目前銀行業核心一級資本充足率均較監管紅線有一定距離。央行在二季度例會中也明確表示“支持銀行補充資本”,在不發生系統性風險危機的情況下,上市銀行滿足資本充足率底線壓力不大。以四大行為例,截至1Q23,工行、建行、中行、農行核心一級資本充足率分別為13.7%、13.2%、11.6%、10.7%,分別高于自身資本規劃目標3.7、2.2、1.6、0.7pct,高于監管要求4.7、4.7、2.6、2.2pct。在2022年疫情期間,我國銀行業經營面臨較大壓力,但也保持了穩定的分紅。目前經濟復蘇的大邏輯通順,銀行經營環境將穩步向好,分紅保持穩定的條件更加充足。

四

投資建議

當前市場上部分投資者對中國銀行業地方債務、非標等重點領域的預期過于悲觀,主要在于預期假設上存在不合理之處。合理假設下,城投債務降息展期對銀行基本面情況影響較小。我們認為,當前銀行業城投債務風險可控,非標業務敞口不大。在房地產系統性風險逐步化解情況下,整體資產質量穩中向好。

當前壓制銀行估值的主要矛盾在于經濟預期,下半年經濟復蘇進程有望加快,銀行股投資將重回基本面主邏輯。隨著近期促進經濟增長的政策表態進一步加強,后續拉動內需、改善實體經濟融資成本等提振經濟措施持續落地,下半年經濟復蘇趨勢有望繼續加快,在更加明確的宏觀經濟大方向下,市場對銀行的關注點將重回基本面主邏輯。其中國有行依賴“中特估”主題與不差的基本面表現恢復至0.7倍以上,比價效應出現后進一步助推基本面更為強勁、成長性更為突出的優質區域性銀行估值向上突破。

銀行板塊配置上,建議大小兼備、聚焦頭部。

風險提示:

(1)如果宏觀經濟大幅下滑,企業償債能力削弱,資信水平較差的部分企業可能存在違約風險,從而引發銀行不良暴露風險和資產質量大幅下降。(2)疫情可能存在反復,影響對公端企業經營和零售端客戶消費,從而對信貸需求產生較大不利影響,資產規模擴張受限。(3)寬信用政策力度不及預期,經濟維持較高發展增速的動能減弱,從而對銀行信貸投放產生較大不利影響。(4)零售轉型效果不及預期,權益市場出現大規模波動影響銀行財富管理業務。

關鍵詞:

-

中信建投“正面剛”高盛:中國銀行業的地方債、非標等風險有多大? 中信建投“正面剛”高盛:中國銀行業的地方債、非標等風險有多大?

中信建投“正面剛”高盛:中國銀行業的地方債、非標等風險有多大? 中信建投“正面剛”高盛:中國銀行業的地方債、非標等風險有多大? -

商丘市99家規上工業企業喜獲獎補397.75萬元 近日,市人社局通過“免申即享”模式,為符合穩崗穩產獎補條件的99家規

商丘市99家規上工業企業喜獲獎補397.75萬元 近日,市人社局通過“免申即享”模式,為符合穩崗穩產獎補條件的99家規 -

梁洛施又回加拿大!14歲大兒子高大帥氣,身價過億不入豪門太幸福 近日,梁洛施再次回到加拿大家鄉,并在社交媒體上曬出與14歲兒子的合影

梁洛施又回加拿大!14歲大兒子高大帥氣,身價過億不入豪門太幸福 近日,梁洛施再次回到加拿大家鄉,并在社交媒體上曬出與14歲兒子的合影 -

河南2023高職院校 2023河南單招學校排行榜 今天,大學路小編為大家帶來了河南2023高職院校2023河南單招學校排行榜

河南2023高職院校 2023河南單招學校排行榜 今天,大學路小編為大家帶來了河南2023高職院校2023河南單招學校排行榜 -

曹操一生經歷的大事(曹操一生的事跡) 1、曹操是東漢末年著名的政治家、軍事家、文學家。2、本姓夏侯,字孟德

曹操一生經歷的大事(曹操一生的事跡) 1、曹操是東漢末年著名的政治家、軍事家、文學家。2、本姓夏侯,字孟德 -

炫舞怎么開掛教學_炫舞怎么開掛 炫舞怎么開掛教學,炫舞怎么開掛這個很多人還不知道,現在讓我們一起來

炫舞怎么開掛教學_炫舞怎么開掛 炫舞怎么開掛教學,炫舞怎么開掛這個很多人還不知道,現在讓我們一起來

-

中信建投“正面剛”高盛:中國銀行業的地方債、非標等風險有多大? 中信建投“正面剛”高盛:中國銀行業的地方債、非標等風險有多大?

中信建投“正面剛”高盛:中國銀行業的地方債、非標等風險有多大? 中信建投“正面剛”高盛:中國銀行業的地方債、非標等風險有多大? -

何以中國|千年文物活起來 感受文化新光彩 策劃:于衛亞高潔統籌:張書旗喬煜城記者:史林靜喻珮編輯:陶虹張鐸馬

何以中國|千年文物活起來 感受文化新光彩 策劃:于衛亞高潔統籌:張書旗喬煜城記者:史林靜喻珮編輯:陶虹張鐸馬 -

錦波生物7月10日啟動申購 北京商報訊(記者馬換換)7月10日,錦波生物(832982)將啟動申購,公

錦波生物7月10日啟動申購 北京商報訊(記者馬換換)7月10日,錦波生物(832982)將啟動申購,公 -

格隆匯公告精選︱申能股份半年度凈利潤預增100%-140%;果麥文化以1500萬元投資星圖... 【業績聚焦】煤價下跌,發電量增長,申能股份(600642)(600642 SH)半年

格隆匯公告精選︱申能股份半年度凈利潤預增100%-140%;果麥文化以1500萬元投資星圖... 【業績聚焦】煤價下跌,發電量增長,申能股份(600642)(600642 SH)半年 -

浙江世寶(01057.HK):向特定對象發行A股申請獲中國證監會同意注冊批覆 格隆匯7月9日丨浙江世寶(01057 HK)公布,公司于近日收到中國證監會頒發

浙江世寶(01057.HK):向特定對象發行A股申請獲中國證監會同意注冊批覆 格隆匯7月9日丨浙江世寶(01057 HK)公布,公司于近日收到中國證監會頒發 -

北交所最貴新股來了!錦波生物明日申購 根據安排,北交所最貴新股錦波生物(832982)將在7月10日啟動申購,公

北交所最貴新股來了!錦波生物明日申購 根據安排,北交所最貴新股錦波生物(832982)將在7月10日啟動申購,公 -

天上驚現兩個太陽?網友:怪不得這么熱 一小伙拍到天空出現“兩個太陽”是不是宇宙卡Bug了。起猛了看到兩個太

天上驚現兩個太陽?網友:怪不得這么熱 一小伙拍到天空出現“兩個太陽”是不是宇宙卡Bug了。起猛了看到兩個太 -

果麥文化以1500萬元增資星圖比特 并簽訂AI文字校對軟件開發合作協議 北京商報訊(記者丁寧)7月9日晚間,果麥文化(301052)發布公告稱,公

果麥文化以1500萬元增資星圖比特 并簽訂AI文字校對軟件開發合作協議 北京商報訊(記者丁寧)7月9日晚間,果麥文化(301052)發布公告稱,公 -

深度金選|股價年內大漲三倍!光無源器件是天孚通信主要支撐,無意“瓜分”光模塊市... 隨著數字化轉型、數字經濟和數字社會的到來,光通信產業再次活躍。在A

深度金選|股價年內大漲三倍!光無源器件是天孚通信主要支撐,無意“瓜分”光模塊市... 隨著數字化轉型、數字經濟和數字社會的到來,光通信產業再次活躍。在A -

商丘市99家規上工業企業喜獲獎補397.75萬元 近日,市人社局通過“免申即享”模式,為符合穩崗穩產獎補條件的99家規

商丘市99家規上工業企業喜獲獎補397.75萬元 近日,市人社局通過“免申即享”模式,為符合穩崗穩產獎補條件的99家規 -

實拍湖北五峰山體滑坡救援現場 7月9日下午,在湖北五峰山體滑坡災害現場,應急、消防、交通、武警等救

實拍湖北五峰山體滑坡救援現場 7月9日下午,在湖北五峰山體滑坡災害現場,應急、消防、交通、武警等救 -

上半年生產原油超1500萬噸!大慶油田交出這份年中“答卷”→ 上半年生產原油超1500萬噸!大慶油田交出這份年中“答卷”→,大慶油田,

上半年生產原油超1500萬噸!大慶油田交出這份年中“答卷”→ 上半年生產原油超1500萬噸!大慶油田交出這份年中“答卷”→,大慶油田, -

螞蟻集團將召開股東大會以批準回購不超7.6%的股份,阿里巴巴-SW(09988.HK)正考慮是否參與 格隆匯7月9日丨阿里巴巴-SW(09988 HK)收到其持有33%股權的非并表關聯方

螞蟻集團將召開股東大會以批準回購不超7.6%的股份,阿里巴巴-SW(09988.HK)正考慮是否參與 格隆匯7月9日丨阿里巴巴-SW(09988 HK)收到其持有33%股權的非并表關聯方 -

梁洛施又回加拿大!14歲大兒子高大帥氣,身價過億不入豪門太幸福 近日,梁洛施再次回到加拿大家鄉,并在社交媒體上曬出與14歲兒子的合影

梁洛施又回加拿大!14歲大兒子高大帥氣,身價過億不入豪門太幸福 近日,梁洛施再次回到加拿大家鄉,并在社交媒體上曬出與14歲兒子的合影 -

中簡科技:預計2023年1-6月盈利,凈利潤同比增8.33%至19.16% 中簡科技發布業績預告,預計2023年1-6月歸屬凈利潤盈利2億元至2 2億元

中簡科技:預計2023年1-6月盈利,凈利潤同比增8.33%至19.16% 中簡科技發布業績預告,預計2023年1-6月歸屬凈利潤盈利2億元至2 2億元 -

中信股份(00267):中信重工(601608.SH)向特定對象發行股票申請獲得上交所審核通過 智通財經APP訊,中信股份(00267)發布公告,2023年7月7日,該公司附屬中

中信股份(00267):中信重工(601608.SH)向特定對象發行股票申請獲得上交所審核通過 智通財經APP訊,中信股份(00267)發布公告,2023年7月7日,該公司附屬中 -

兗礦能源(600188.SH)2022年度A股權益分派10送5派43元,A股股權登記日為7月14日 格隆匯7月9日丨兗礦能源(600188 SH)發布2022年年度權益分派實施公告,A

兗礦能源(600188.SH)2022年度A股權益分派10送5派43元,A股股權登記日為7月14日 格隆匯7月9日丨兗礦能源(600188 SH)發布2022年年度權益分派實施公告,A -

華友鈷業(603799.SH):發行的GDR于瑞士時間7月7日在瑞士證券交易所上市 格隆匯7月9日丨華友鈷業(603799)(603799 SH)公布,公司發行的全球存托

華友鈷業(603799.SH):發行的GDR于瑞士時間7月7日在瑞士證券交易所上市 格隆匯7月9日丨華友鈷業(603799)(603799 SH)公布,公司發行的全球存托 -

聯翔股份(603272.SH)2022年度權益分派10派1.5元,股權登記日為7月13日 格隆匯7月9日丨聯翔股份(603272 SH)發布2022年年度權益分派實施公告,

聯翔股份(603272.SH)2022年度權益分派10派1.5元,股權登記日為7月13日 格隆匯7月9日丨聯翔股份(603272 SH)發布2022年年度權益分派實施公告, -

無人駕駛出租車正式上路 北京開放自動駕駛“車內無人”商業化試點 近日,北京市高級別自動駕駛示范區工作辦公室宣布,開放智能網聯乘用車

無人駕駛出租車正式上路 北京開放自動駕駛“車內無人”商業化試點 近日,北京市高級別自動駕駛示范區工作辦公室宣布,開放智能網聯乘用車 -

王劍峰李福貴帶隊觀摩清徐縣重點工程 王劍峰李福貴帶隊觀摩清徐縣重點工程6月8日,市人大常委會副主任、縣委

王劍峰李福貴帶隊觀摩清徐縣重點工程 王劍峰李福貴帶隊觀摩清徐縣重點工程6月8日,市人大常委會副主任、縣委 -

河南2023高職院校 2023河南單招學校排行榜 今天,大學路小編為大家帶來了河南2023高職院校2023河南單招學校排行榜

河南2023高職院校 2023河南單招學校排行榜 今天,大學路小編為大家帶來了河南2023高職院校2023河南單招學校排行榜 -

中信重工(601608.SH)定增申請獲上交所審核通過 智通財經APP訊,中信重工(601608)(601608 SH)發布公告,2023年7月7日,

中信重工(601608.SH)定增申請獲上交所審核通過 智通財經APP訊,中信重工(601608)(601608 SH)發布公告,2023年7月7日, -

億道信息(001314.SZ):向174名激勵對象授予155.31萬股限制性股票 格隆匯7月9日丨億道信息(001314 SZ)公布,公司2023年限制性股票激勵計

億道信息(001314.SZ):向174名激勵對象授予155.31萬股限制性股票 格隆匯7月9日丨億道信息(001314 SZ)公布,公司2023年限制性股票激勵計 -

陜西能源(001286.SZ):二季度發電量同比增長4.35%,原煤產量同比增長26.67% 格隆匯7月9日丨陜西能源(001286 SZ)披露2023年二季度主要運營數據,發

陜西能源(001286.SZ):二季度發電量同比增長4.35%,原煤產量同比增長26.67% 格隆匯7月9日丨陜西能源(001286 SZ)披露2023年二季度主要運營數據,發 -

誠邦股份(603316.SH):半年度預虧1600萬到1900萬元 格隆匯7月9日丨誠邦股份(603316)(603316 SH)公布,預計公司2023年半年

誠邦股份(603316.SH):半年度預虧1600萬到1900萬元 格隆匯7月9日丨誠邦股份(603316)(603316 SH)公布,預計公司2023年半年 -

中信重工(601608.SH):定增申請獲上交所審核通過 格隆匯7月9日丨中信重工(601608)(601608 SH)公布,2023年7月7日,公司

中信重工(601608.SH):定增申請獲上交所審核通過 格隆匯7月9日丨中信重工(601608)(601608 SH)公布,2023年7月7日,公司 -

低碳行動 賦能未來——2023年北京城市副中心節能宣傳周暨節能嘉年華活動 節能嘉年華,掀起綠色風潮綠色,不僅是北京城市副中心的生態底色,更是

低碳行動 賦能未來——2023年北京城市副中心節能宣傳周暨節能嘉年華活動 節能嘉年華,掀起綠色風潮綠色,不僅是北京城市副中心的生態底色,更是 -

順豐控股發布中期業績預告 速運業務超行業增長 扣非后凈利潤預計35.4億-37.4億元... 7月7日晚間,順豐控股(002352)發布2023年半年度業績預告,預計上半年

順豐控股發布中期業績預告 速運業務超行業增長 扣非后凈利潤預計35.4億-37.4億元... 7月7日晚間,順豐控股(002352)發布2023年半年度業績預告,預計上半年 -

曹操一生經歷的大事(曹操一生的事跡) 1、曹操是東漢末年著名的政治家、軍事家、文學家。2、本姓夏侯,字孟德

曹操一生經歷的大事(曹操一生的事跡) 1、曹操是東漢末年著名的政治家、軍事家、文學家。2、本姓夏侯,字孟德

熱門資訊

-

源自福特超級平臺,江鈴福特新款輕客來襲 說起輕客,大家的第一印象總是全順...

源自福特超級平臺,江鈴福特新款輕客來襲 說起輕客,大家的第一印象總是全順... -

多彩新媒協同多省IPTV加速布局大屏生態圈,“看中國”深度挖掘 智能大屏價值 6月16日,在北京論道暨第25屆中國...

多彩新媒協同多省IPTV加速布局大屏生態圈,“看中國”深度挖掘 智能大屏價值 6月16日,在北京論道暨第25屆中國... -

出擊!招行信用卡協助警方重拳打擊金融“黑灰產”! 在上海浦東新區某大廈內,掛著“法...

出擊!招行信用卡協助警方重拳打擊金融“黑灰產”! 在上海浦東新區某大廈內,掛著“法... -

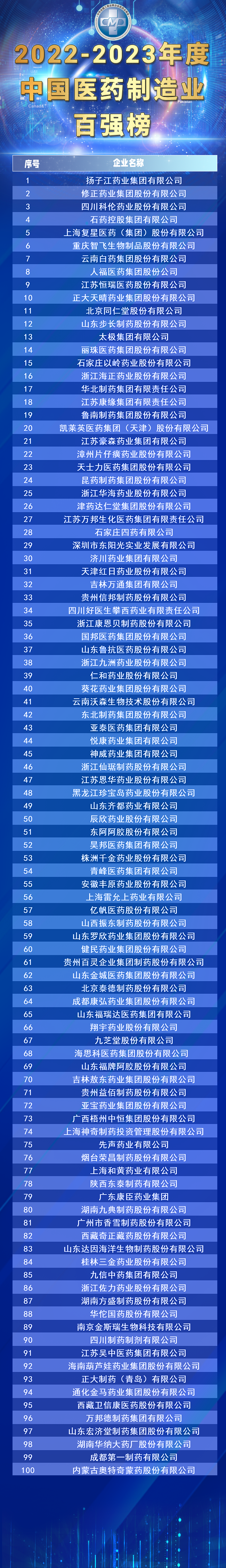

“2022-2023年度中國醫藥制造業百強”出爐,揚子江藥業集團榮登榜首 7月4日,由全國工商聯醫藥業商會、...

“2022-2023年度中國醫藥制造業百強”出爐,揚子江藥業集團榮登榜首 7月4日,由全國工商聯醫藥業商會、...

文章排行

圖片新聞

-

國慶假期懷柔北部山區的紅葉進入最佳觀賞期 吸引游客前來賞秋景 國慶假期,懷柔北部山區的紅葉進入...

國慶假期懷柔北部山區的紅葉進入最佳觀賞期 吸引游客前來賞秋景 國慶假期,懷柔北部山區的紅葉進入... -

重磅!四川省科創貸款較年初新增620.35億元 同比增長21.22% 記者日前從中國人民銀行成都分行獲...

重磅!四川省科創貸款較年初新增620.35億元 同比增長21.22% 記者日前從中國人民銀行成都分行獲... -

252項“全程網辦”!川渝兩地企業登記檔案實現跨區域互查 8月30日,記者從省大數據中心獲悉...

252項“全程網辦”!川渝兩地企業登記檔案實現跨區域互查 8月30日,記者從省大數據中心獲悉... -

2022年中國國際服務貿易交易會在京舉辦 四川參展企業數量創新高 8月31日至9月5日,主題為服務合作...

2022年中國國際服務貿易交易會在京舉辦 四川參展企業數量創新高 8月31日至9月5日,主題為服務合作...