【時快訊】2900只債基上漲!牛來了?機構最新研判

(資料圖片僅供參考)

(資料圖片僅供參考)

經歷此前大幅波動后,債券市場迎來修復行情。

截至目前,中證全債指數(H11001)5月以來累計上漲超過0.8%,年內以來累計漲幅接近2.5%。指數帶動下,不少債券基金凈值也隨之“收復失地”,近1個月來全市場共有近2900只債基實現正收益,其中不乏上漲超3.5%的優秀表現者。

公募分析認為,經濟弱復蘇預期下的利率中樞下移和部分銀行存款利率下調等三大原因,是本輪債市走牛的主要原因。在基本面弱修復這一核心邏輯下,債牛有望開啟下半場行情。下半場行情雖然波動加大,但延續時間可能比上半場更長。

債牛行情有三大原因支撐

實際上從月度走勢來看,中證全債指數在去年11月下跌0.88%后,就恢復了抬升態勢,去年12月和今年1月均微漲0.16%,到今年5月單月漲幅已恢復到了0.8%。

債券資產回升之下,債基凈值也在持續收復失地。根據Wind數據,按照初始基金口徑統計,截至6月5日近1個月來全市場共有近2900只債基實現正收益,博時基金旗下的博時裕坤純債3個月近1個月期間凈值累計上漲超3.5%,平安可轉債A、鵬華豐和A、銀華可轉債、華寶增強收益A等基金凈值漲幅均超過2%。

若從今年以來維度看,更是有35只債基漲幅超過5%,工銀可轉債、天弘穩利A、新華雙利A年內凈值漲幅更是超過10%;融通可轉債A、南方昌元可轉債A、南方希元可轉債、中銀互利定期開放、英大智享A等債基漲幅則超過了7%。

從券商中國記者了解的情況來看,債市回暖和經濟基本面變化有著密切關系。從經濟規律上講,當市場信息綜合反映經濟逐步進入收縮階段時,市場的投資回報率預期會降低,更傾向中低風險類資產;此外,在市場利率下降預期下,債券收益率下行,導致債券價格上漲。這些邏輯,就是經常聽到的“經濟走弱買債券”的道理。

華夏基金分析本輪債市走牛主要有三個原因:

一是經濟弱修復進度不及預期,市場對經濟復蘇預期下修,隨著高頻數據不斷驗證,利率中樞下移。

二是部分銀行存款利率下調,從資產比價角度更為利好債市。今年來,多家中小銀行集中下調人民幣存款利率,5月又有多家銀行調降了通知存款與協定存款利率。對于普通投資者來說,存款利率下調意味著我們放在銀行存的錢回報會變少,需要考慮新的理財方式,守護好自己的“錢袋子”。對于龐大的中低風險需求而言,此時債券類資產的投資性價比就更加凸顯。

三是理財規模回升,銀行自營買債需求仍在,資產荒延續,供需角度支撐債市。

基本面弱修復仍是核心邏輯

在中加基金固定收益部基金經理顏靈珊看來,從長期穩健角度看,當前是布局債券基金的較好時機。債券基金更能夠滿足投資者長期且穩健的投資需求。整體來看,債券基金的波動較低、長期收益還不錯,可以作為資產配置來降低資產組合的波動性。當債券市場整體下跌的時候,債基或許會有階段性、幅度較小的回撤,而一旦市場穩住,憑借票息收入,債基有望逐漸修復這部分回撤。

華夏基金認為,基本面弱修復依然是支撐債市的核心邏輯。二季度受益于同比低基數,政策端調研到決策存在時滯,近期出臺強刺激政策可能性有限。貨幣政策不存在收緊的基礎,資金面合理寬松局面難變。市場上配置需求仍在,交易有擁擠傾向但還有空間。從利率端來看,2019年以來1年MLF利率(目前2.75%)成為10年國債最重要的錨,10年國債利率上穿或下穿MLF利率,往往標志著市場主流預期對宏觀經濟圖景認知的重大轉變。一旦有效穿過,后續很長時間MLF將會成為10年國債的強阻力位。這也標志著債牛行情上半場結束(賠率高、空間大,行情順暢,但延續時間不長),下半場開始(賠率中性、空間小,波動加大,但延續時間可能比上半場更長)。

“從自上而下的經濟基本面角度看,年初市場對疫情后的經濟復蘇預期較強,對地產和消費復蘇有一定期待,但二季度以來各項經濟指標表現較弱,市場預期隨之逐步下修。具體看,4月經濟數據同比環比均表現一般,5月以來各項高頻數據也未見起色。資金面方面,雖然降息預期有所落空,但是銀行間跨月資金平穩寬松,也為短端利率起到保駕護航作用。因此從自上而下角度看,債券市場目前面臨的基本面風險不大。”華夏基金稱。

博時基金固定收益投資一部基金經理程卓表示,當前情緒面指標顯示債市交投有一定過熱因素。機構對超長久期債配置是歷史新高水平,同時超長久期債的換手是歷史次高。顯示債市對當前經濟基本面的反應短期偏極致。不過從中期看,要迅速扭轉經濟下滑的態勢需要一定時間,期間資金成本走高的概率不大。債市可能處于一段時間震蕩后再次尋機向下突破。

中短端債券補下概率較高

在后市配置上,富國信用債基金經理呂春杰表示,2023年一季度經濟疫后修復,但結構分化較為明顯。結合低通脹、弱復蘇的環境,展望全年利率預計上有頂、下有底,在長端下行速度較快、收益率曲線偏平的背景下,中短端債券補下概率較高且風險較小,可優先考慮。

富國穩健增強基金經理俞曉斌則認為,當前固定收益類基金所依仗的β逐步縮減。同時,在市場完備度、有效性和規范性提升的鋪墊下,可轉債、股票等含權類資產的吸引力也在上升。整體而言,對權益中期不悲觀,從股債性價比來看,權益至少配在中性;轉債機會演繹較充分,更偏重結構性機會。

華夏基金進一步表示,實際上債券的收益來源主要有兩部分:一是票息收入。債券的本質是一張“借條”,借錢就是要付利息的;二是資本利得。債券的市場價格存在波動性,這意味著投資者可以在債券價格走低的時候買入、債券價格走高時賣出,從而賺取“資本利得”,也就是低買高賣的“差價”。盡管債券的資本利得可能會上下波動,但票息收入細水長流,從中長期純債型基金指數和短期純債型基金指數來看,盡管短期夾雜小幅波動,但長期來看確定性依然較高。

根據華夏基金分析,統計近十年來的純債類基金的年度平均回報發現,2013年至2022年全市場純債類基金“年年正收益”。而且在某些年份,純債基金的平均收益甚至頗為豐厚,比如2014年、2015年分別達到了11.20%、10.48%。但這并不意味著債市投資沒有風險。

顏靈珊認為,接下來要關注兩點潛在風險因素:

一是4月份的經濟數據進一步強化了弱復蘇預期,人民幣兌美元的雙邊匯率繼去年底以后再度破7,但本輪債市對經濟走弱定價較為充分,加上貨幣政策執行報告釋放的態度偏中性,短期內貨幣政策進一步寬松的預期不強,數據公布后市場情緒反而略走弱。

二是目前利率已基本回到防疫政策放開以前的水平,但當前的基本面明顯要好于彼時,后續利率的突破式下行可能需要依靠降息、經濟前景進一步惡化的催化,目前來看市場對這兩點仍然還有分歧。

關鍵詞:

-

【實探】中藥價格狂飆過后的“藥都”亳州:貨車司機閑坐等接單 【實探】中藥價格狂飆過后的“藥都”亳州:貨車司機閑坐等接單,當歸,黨

【實探】中藥價格狂飆過后的“藥都”亳州:貨車司機閑坐等接單 【實探】中藥價格狂飆過后的“藥都”亳州:貨車司機閑坐等接單,當歸,黨 -

馮奎章_馮奎 1、馮奎賣妻是明朝末年的故事。2、《馮奎賣妻》保定府有一對夫妻叫馮奎

馮奎章_馮奎 1、馮奎賣妻是明朝末年的故事。2、《馮奎賣妻》保定府有一對夫妻叫馮奎 -

粵電力A最新公告:預計上半年凈利潤8億元-9.5億元 同比扭虧為盈 粵電力A公告預計上半年凈利潤8億元95億元去年同期虧損1372億元同比扭虧

粵電力A最新公告:預計上半年凈利潤8億元-9.5億元 同比扭虧為盈 粵電力A公告預計上半年凈利潤8億元95億元去年同期虧損1372億元同比扭虧 -

李玟媽媽首度發聲,公開吐槽外國女婿缺點,李玟曾為老公整晚痛哭 閱讀此文前,誠邀您點擊一下“關注”,方便您隨時查閱一系列優質文章,

李玟媽媽首度發聲,公開吐槽外國女婿缺點,李玟曾為老公整晚痛哭 閱讀此文前,誠邀您點擊一下“關注”,方便您隨時查閱一系列優質文章, -

海口迎來暑期學車潮 這樣做可以避免學車“坑” 原標題:海口迎來暑期學車潮這樣做可以避免學車“坑”新海南客戶端、南

海口迎來暑期學車潮 這樣做可以避免學車“坑” 原標題:海口迎來暑期學車潮這樣做可以避免學車“坑”新海南客戶端、南 -

【歌詞&羅馬音】デーモンロード デーモンロードプレイバック俯いてどうしたpureibakkuutsumuitedoushit

【歌詞&羅馬音】デーモンロード デーモンロードプレイバック俯いてどうしたpureibakkuutsumuitedoushit

-

【實探】中藥價格狂飆過后的“藥都”亳州:貨車司機閑坐等接單 【實探】中藥價格狂飆過后的“藥都”亳州:貨車司機閑坐等接單,當歸,黨

【實探】中藥價格狂飆過后的“藥都”亳州:貨車司機閑坐等接單 【實探】中藥價格狂飆過后的“藥都”亳州:貨車司機閑坐等接單,當歸,黨 -

東方日升(300118.SZ)擬10股派2元 于7月14日除權除息 智通財經APP訊,東方日升(300118)(300118 SZ)公告,公司2022年年度權益

東方日升(300118.SZ)擬10股派2元 于7月14日除權除息 智通財經APP訊,東方日升(300118)(300118 SZ)公告,公司2022年年度權益 -

中國蜀塔(08623)擬420萬元收購雅安寶盛金屬材料余下30%股權 智通財經APP訊,中國蜀塔(08623)公布,于2023年7月7日,該公司全資附屬

中國蜀塔(08623)擬420萬元收購雅安寶盛金屬材料余下30%股權 智通財經APP訊,中國蜀塔(08623)公布,于2023年7月7日,該公司全資附屬 -

南王科技最新公告:擬投建高端環保食品級紙制品項目 南王科技公告,公司擬在廣東省鶴山市鶴山工業城A區設立全資子公司“廣

南王科技最新公告:擬投建高端環保食品級紙制品項目 南王科技公告,公司擬在廣東省鶴山市鶴山工業城A區設立全資子公司“廣 -

南王科技(301355.SZ):擬設立子公司投資建設高端環保食品級紙制品項目 格隆匯7月7日丨南王科技(301355 SZ)公布,公司于2023年7月7日召開第三

南王科技(301355.SZ):擬設立子公司投資建設高端環保食品級紙制品項目 格隆匯7月7日丨南王科技(301355 SZ)公布,公司于2023年7月7日召開第三 -

拉夏貝爾(06116):管理人仍有序開展債權申報、債務及資產核查等工作 智通財經APP訊,拉夏貝爾(603157)(06116)發布公告,自公司進入破產清算

拉夏貝爾(06116):管理人仍有序開展債權申報、債務及資產核查等工作 智通財經APP訊,拉夏貝爾(603157)(06116)發布公告,自公司進入破產清算 -

2023年7月7日江蘇省聚丙烯酰胺價格最新行情預測 中國報告大廳2023年7月7日江蘇省聚丙烯酰胺價格最新走勢監測顯示:蘇州

2023年7月7日江蘇省聚丙烯酰胺價格最新行情預測 中國報告大廳2023年7月7日江蘇省聚丙烯酰胺價格最新走勢監測顯示:蘇州 -

CCER重啟真的要來了!生態環境部發布公開征求意見通知 CCER重啟真的要來了!生態環境部發布公開征求意見通知,配額,交易,ccer,

CCER重啟真的要來了!生態環境部發布公開征求意見通知 CCER重啟真的要來了!生態環境部發布公開征求意見通知,配額,交易,ccer, -

云南建投混凝土(01847)附屬高分子公司訂立保理協議 智通財經APP訊,云南建投混凝土(01847)發布公告,于2023年7月7日,該公

云南建投混凝土(01847)附屬高分子公司訂立保理協議 智通財經APP訊,云南建投混凝土(01847)發布公告,于2023年7月7日,該公 -

明源云(00909.HK)委任梁瑞冰為聯席公司秘書 格隆匯7月7日丨明源云(00909 HK)宣布,司徒嘉怡因其他工作安排,已提呈

明源云(00909.HK)委任梁瑞冰為聯席公司秘書 格隆匯7月7日丨明源云(00909 HK)宣布,司徒嘉怡因其他工作安排,已提呈 -

彩客新能源(01986)4月21日斥資8.58萬港元回購6.2萬股 智通財經APP訊,彩客新能源(01986)發布公告,于2023年4月21日,該公司

彩客新能源(01986)4月21日斥資8.58萬港元回購6.2萬股 智通財經APP訊,彩客新能源(01986)發布公告,于2023年4月21日,該公司 -

富祥藥業:7月6日接受機構調研,包括知名機構盤京投資的多家機構參與 2023年7月7日富祥藥業(300497)發布公告稱公司于2023年7月6日接受機構

富祥藥業:7月6日接受機構調研,包括知名機構盤京投資的多家機構參與 2023年7月7日富祥藥業(300497)發布公告稱公司于2023年7月6日接受機構 -

廣東宏大:預計2023年1-6月盈利,凈利潤同比增20%至30% 廣東宏大發布業績預告,預計2023年1-6月歸屬凈利潤盈利3 02億元至3 27

廣東宏大:預計2023年1-6月盈利,凈利潤同比增20%至30% 廣東宏大發布業績預告,預計2023年1-6月歸屬凈利潤盈利3 02億元至3 27 -

馮奎章_馮奎 1、馮奎賣妻是明朝末年的故事。2、《馮奎賣妻》保定府有一對夫妻叫馮奎

馮奎章_馮奎 1、馮奎賣妻是明朝末年的故事。2、《馮奎賣妻》保定府有一對夫妻叫馮奎 -

注意!家里這些物品也要“防暑降溫” 入夏以來,多輪高溫天氣來襲用電需求量較常年同期偏高面對“烤”驗日常

注意!家里這些物品也要“防暑降溫” 入夏以來,多輪高溫天氣來襲用電需求量較常年同期偏高面對“烤”驗日常 -

2023年愛心售報|小報童帶病堅持來賣報 孩子成長迅速讓家長很欣慰 揚子晚報7月7日訊(記者季宇軒實習生王元釗)7月6日是2023年揚子晚報暑

2023年愛心售報|小報童帶病堅持來賣報 孩子成長迅速讓家長很欣慰 揚子晚報7月7日訊(記者季宇軒實習生王元釗)7月6日是2023年揚子晚報暑 -

粵電力A最新公告:預計上半年凈利潤8億元-9.5億元 同比扭虧為盈 粵電力A公告預計上半年凈利潤8億元95億元去年同期虧損1372億元同比扭虧

粵電力A最新公告:預計上半年凈利潤8億元-9.5億元 同比扭虧為盈 粵電力A公告預計上半年凈利潤8億元95億元去年同期虧損1372億元同比扭虧 -

潼關黃金(00340.HK)擬3.39億港元收購宏勇投資100%股份 格隆匯7月7日丨潼關黃金(00340 HK)公告,于2023年7月7日,公司(作為買

潼關黃金(00340.HK)擬3.39億港元收購宏勇投資100%股份 格隆匯7月7日丨潼關黃金(00340 HK)公告,于2023年7月7日,公司(作為買 -

小摩:轉型和AI利好被負面因素抵消 首予IBM(IBM.US)“中性”評級 摩根大通分析師BrianEssex發表研報,首次覆蓋IBM(IBM US),給予“中性

小摩:轉型和AI利好被負面因素抵消 首予IBM(IBM.US)“中性”評級 摩根大通分析師BrianEssex發表研報,首次覆蓋IBM(IBM US),給予“中性 -

Wolfe下修派拉蒙環球(PARA.US)業績預期 降評級至“跑輸大盤” WolfeResearch將派拉蒙環球(PARA US)的評級從“與同行評級”下調為“跑

Wolfe下修派拉蒙環球(PARA.US)業績預期 降評級至“跑輸大盤” WolfeResearch將派拉蒙環球(PARA US)的評級從“與同行評級”下調為“跑 -

順豐控股最新公告:4月速運物流業務營業收入146.46億元 同比增長27.29% 順豐控股公告,4月速運物流業務營業收入146 46億元,同比增長27 29%;

順豐控股最新公告:4月速運物流業務營業收入146.46億元 同比增長27.29% 順豐控股公告,4月速運物流業務營業收入146 46億元,同比增長27 29%; -

青島銀行(03866.HK):提名陳霜及杜寧為董事候選人 格隆匯7月7日丨青島銀行(002948)(03866 HK)公布,董事會于2023年7月7日

青島銀行(03866.HK):提名陳霜及杜寧為董事候選人 格隆匯7月7日丨青島銀行(002948)(03866 HK)公布,董事會于2023年7月7日 -

深圳大動作!24條舉措 劍指… 作為全國外貿重鎮,深圳在促進外貿穩定健康發展上再加碼!日前,中國人

深圳大動作!24條舉措 劍指… 作為全國外貿重鎮,深圳在促進外貿穩定健康發展上再加碼!日前,中國人 -

我國人工智能蓬勃發展 核心產業規模達5000億元 7月6日,2023世界人工智能大會在上海世博中心拉開帷幕。圖為參觀者在達

我國人工智能蓬勃發展 核心產業規模達5000億元 7月6日,2023世界人工智能大會在上海世博中心拉開帷幕。圖為參觀者在達 -

李玟媽媽首度發聲,公開吐槽外國女婿缺點,李玟曾為老公整晚痛哭 閱讀此文前,誠邀您點擊一下“關注”,方便您隨時查閱一系列優質文章,

李玟媽媽首度發聲,公開吐槽外國女婿缺點,李玟曾為老公整晚痛哭 閱讀此文前,誠邀您點擊一下“關注”,方便您隨時查閱一系列優質文章, -

中國銀河(06881)因可轉債轉股2022年末期股息調整為每股0.22533元 智通財經APP訊,中國銀河(601881)(06881)公布,由于公司于2022年3月24

中國銀河(06881)因可轉債轉股2022年末期股息調整為每股0.22533元 智通財經APP訊,中國銀河(601881)(06881)公布,由于公司于2022年3月24 -

正業科技(300410.SZ)選舉余笑兵為董事長 智通財經APP訊,正業科技(300410)(300410 SZ)公告,公司董事會同意選舉

正業科技(300410.SZ)選舉余笑兵為董事長 智通財經APP訊,正業科技(300410)(300410 SZ)公告,公司董事會同意選舉 -

紫金礦業(02899.HK)預計上半年凈利約102億元 同比下降19.2% 格隆匯7月7日丨紫金礦業(02899 HK)公告,公司預計2023年半年度實現歸屬

紫金礦業(02899.HK)預計上半年凈利約102億元 同比下降19.2% 格隆匯7月7日丨紫金礦業(02899 HK)公告,公司預計2023年半年度實現歸屬 -

中航光電(002179.SZ):擬投資27.2億元在洛陽購置土地建高端互連科技產業社區項目 格隆匯7月7日丨中航光電(002179)(002179 SZ)公布,2023年7月7日,公司

中航光電(002179.SZ):擬投資27.2億元在洛陽購置土地建高端互連科技產業社區項目 格隆匯7月7日丨中航光電(002179)(002179 SZ)公布,2023年7月7日,公司 -

建發國際集團(01908.HK)根據以股代息計劃發行1.08億股 格隆匯7月7日丨建發國際集團(01908 HK)公布,根據公司以股代息計劃而于

建發國際集團(01908.HK)根據以股代息計劃發行1.08億股 格隆匯7月7日丨建發國際集團(01908 HK)公布,根據公司以股代息計劃而于

熱門資訊

-

源自福特超級平臺,江鈴福特新款輕客來襲 說起輕客,大家的第一印象總是全順...

源自福特超級平臺,江鈴福特新款輕客來襲 說起輕客,大家的第一印象總是全順... -

多彩新媒協同多省IPTV加速布局大屏生態圈,“看中國”深度挖掘 智能大屏價值 6月16日,在北京論道暨第25屆中國...

多彩新媒協同多省IPTV加速布局大屏生態圈,“看中國”深度挖掘 智能大屏價值 6月16日,在北京論道暨第25屆中國... -

出擊!招行信用卡協助警方重拳打擊金融“黑灰產”! 在上海浦東新區某大廈內,掛著“法...

出擊!招行信用卡協助警方重拳打擊金融“黑灰產”! 在上海浦東新區某大廈內,掛著“法... -

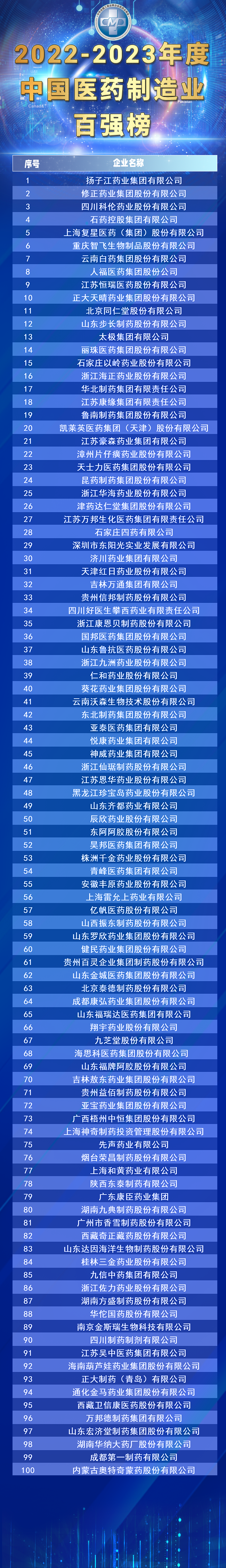

“2022-2023年度中國醫藥制造業百強”出爐,揚子江藥業集團榮登榜首 7月4日,由全國工商聯醫藥業商會、...

“2022-2023年度中國醫藥制造業百強”出爐,揚子江藥業集團榮登榜首 7月4日,由全國工商聯醫藥業商會、...

文章排行

圖片新聞

-

國慶假期懷柔北部山區的紅葉進入最佳觀賞期 吸引游客前來賞秋景 國慶假期,懷柔北部山區的紅葉進入...

國慶假期懷柔北部山區的紅葉進入最佳觀賞期 吸引游客前來賞秋景 國慶假期,懷柔北部山區的紅葉進入... -

重磅!四川省科創貸款較年初新增620.35億元 同比增長21.22% 記者日前從中國人民銀行成都分行獲...

重磅!四川省科創貸款較年初新增620.35億元 同比增長21.22% 記者日前從中國人民銀行成都分行獲... -

252項“全程網辦”!川渝兩地企業登記檔案實現跨區域互查 8月30日,記者從省大數據中心獲悉...

252項“全程網辦”!川渝兩地企業登記檔案實現跨區域互查 8月30日,記者從省大數據中心獲悉... -

2022年中國國際服務貿易交易會在京舉辦 四川參展企業數量創新高 8月31日至9月5日,主題為服務合作...

2022年中國國際服務貿易交易會在京舉辦 四川參展企業數量創新高 8月31日至9月5日,主題為服務合作...