上市融資10億元旋即股權(quán)增發(fā) 大額分紅后業(yè)績不斷下滑 華興源創(chuàng)資產(chǎn)重組收購歐立通有商譽減值風(fēng)險意欲何為?

華興源創(chuàng)管理層通過慷慨分紅將未來發(fā)展資金耗盡,又伸手向投資者要錢,剛上市5個月便增發(fā)股票稀釋股權(quán);精力放在賺噱頭吸引投資者、蹭熱點提高企業(yè)估值等方面。與之相對的卻是業(yè)績的不斷下滑,不知這樣的船長將把載滿投資者的巨輪駛向何方。

在上交所發(fā)布《科創(chuàng)板上市公司重大資產(chǎn)重組審核規(guī)則》僅一周后,12月7日,蘇州華興源創(chuàng)科技股份有限公司(下稱“華興源創(chuàng)”)發(fā)布《發(fā)行股份及支付現(xiàn)金購買資產(chǎn)并募集配套資金暨關(guān)聯(lián)交易預(yù)案公告》(下稱“《預(yù)案》”),擬通過發(fā)行股份及支付現(xiàn)金的方式購買李齊花、陸國初持有的歐立通100%的股權(quán)。曾經(jīng)因作為第一家通過注冊制實現(xiàn)科創(chuàng)板IPO而名噪一時的華興源創(chuàng),再次因科創(chuàng)板實施重大資產(chǎn)重組第一股成為市場關(guān)注的焦點。

根據(jù)《預(yù)案》的披露,交易各方初步商定標(biāo)的資產(chǎn)交易金額為11.5億元,其中以發(fā)行股份的方式支付8.05億元,以現(xiàn)金方式支付3.45億元。華興源創(chuàng)擬通過詢價方式非公開發(fā)行股份募集配套資金,用于支付本次交易中的現(xiàn)金對價和重組相關(guān)費用,并用于補流及標(biāo)的公司項目建設(shè)。發(fā)行價格為26.05元/股,若以12月6日收盤價32.85元計算,折讓20.70%。

李齊花、陸國初作為補償義務(wù)人,承諾歐立通2019年、2020年和2021年累計實現(xiàn)的經(jīng)審計的扣除非經(jīng)常性損益前后孰低的歸屬于母公司所有者凈利潤不低于3.3億元。若歐立通在盈利預(yù)測補償期間累計實際實現(xiàn)凈利潤之和大于累計承諾凈利潤之和,則以超過累計承諾利潤部分的60%作為超額業(yè)績獎勵,支付給歐立通管理層和核心管理人員,獎勵金額不超過2.3億元。

重組完成后,李齊花、陸國初將分別持有華興源創(chuàng)2008萬股和1081萬股股份,占比約為7.15%,自該等新增股份發(fā)行結(jié)束之日起至具備證券從業(yè)資格的會計師事務(wù)所對歐立通2021年實際凈利潤數(shù)出具盈利專項審核報告之日或者有關(guān)盈利補償實施完畢之日(以二者較晚發(fā)生之日為準(zhǔn))期間內(nèi)不得轉(zhuǎn)讓或質(zhì)押。

收購歐立通有商譽減值風(fēng)險

被收購標(biāo)的歐立通主營業(yè)務(wù)為自動化智能組裝、檢測設(shè)備,產(chǎn)品應(yīng)用于以可穿戴產(chǎn)品為代表的消費電子行業(yè),具體應(yīng)用于智能手表、無線耳機(jī)等的組裝和測試環(huán)節(jié)。從《預(yù)案》中的數(shù)據(jù)可見,標(biāo)的公司歐立通的經(jīng)營指標(biāo)堪稱完美。

《預(yù)案》顯示,歐立通2017年、2018年、2019年1月-8月,歐立通營業(yè)收入分別為7370萬元、2.41億元、2.08億元,凈利潤分別為1353萬元、7351萬元、7157萬元。其中,2018年凈利潤增速達(dá)443%,增長迅猛無比。截至2019年8月末,歐立通賬面凈資產(chǎn)為1.67億元,預(yù)計2019年公司ROE將超過60%,秒殺世界范圍內(nèi)絕大多數(shù)上市公司。

可問題在于,既然歐立通如此優(yōu)秀,未來發(fā)展不可限量,公司兩位股東為何要如此急于變賣掉呢?難道是因為流動性不足急于變現(xiàn)嗎?資料顯示,歐立通資產(chǎn)負(fù)債率僅為12%,公司自身資產(chǎn)負(fù)債狀況良好,資金充裕。況且若是急于用錢,也不應(yīng)接收70%交易金額通過股權(quán)支付的方式來出售公司,這部分股權(quán)在歐立通2021年實際凈利潤數(shù)被出具盈利專項審核報告之日之前都不得轉(zhuǎn)讓或質(zhì)押。由此看來,出售如此優(yōu)秀的歐立通可能并不是因為缺錢。

那是為了賺錢么?《預(yù)案》顯示,歐立通2017年、2018年、2019年1月-8月凈利潤分別為1353萬元、7351萬元、7157萬元。若按承諾完成業(yè)績,未來三年凈利潤將超過3.3億元。如此強大的盈利能力和成長性,滿足上市條件綽綽有余,完全可以自己上市,享受幾十倍甚至上百倍的市盈率估值,為何偏偏選擇以僅僅10.45倍的市盈率便將如此優(yōu)秀的公司廉價出售。看來可能也不是為了賺錢。

既然都不是,那么兩位股東為何要如此急于變賣掉這么優(yōu)秀的資產(chǎn)呢?這不得不令人懷疑,歐立通是否真的有看起來那么優(yōu)秀。企查查顯示,歐立通成立于2015年2月13日,注冊資本為600萬元。在短短幾年的時間內(nèi),在競爭如此激烈的自動化組裝行業(yè),公司發(fā)展迅猛無阻,做到了每年上億元的利潤規(guī)模,這簡直就像童話故事般美好。

因此,歐立通現(xiàn)在是否像紙面上看起來的那么優(yōu)秀,未來是否能像想象中那樣快速的成長,3.3億元的業(yè)績承諾能否如約完成,值得投資者留意。以目前《預(yù)案》披露為準(zhǔn),此次收購將產(chǎn)生近十億元的商譽,未來若歐立通經(jīng)營出現(xiàn)問題,承諾業(yè)績無法完成,則將產(chǎn)生巨額的商譽減值,華興源創(chuàng)的商譽減值風(fēng)險需要格外小心。

增發(fā)股票融資稀釋投資者股權(quán)

此次華興源創(chuàng)通過增發(fā)股票的方式收購歐立通,其融資方式的選擇也值得深思。一般國外企業(yè)更喜歡用債權(quán)融資的方式而不是股權(quán)融資,這是因為股權(quán)融資會給投資者傳遞企業(yè)不良信號。通常來看,企業(yè)選擇發(fā)行股票的方式融資都會選擇股價在高位的時候,高股價使得增發(fā)同樣比例的股權(quán)可以獲得更多的資金。因此,投資者將股權(quán)融資視為股價偏高的信號,對公司股價不利,不知此次華興源創(chuàng)通過股權(quán)融資是否是因為管理層判斷股價處于高位。

但問題在于,若股價不高但卻使用股權(quán)融資,又涉及到以低價變賣公司股權(quán)問題,將會對投資者利益產(chǎn)生損害。不僅如此,越是優(yōu)秀的企業(yè),其股權(quán)融資成本越高。出售股權(quán)后,隨著公司不斷快速成長,其股權(quán)的價值也將迅猛增長。其當(dāng)初增發(fā)股票融資的機(jī)會成本將會越來越大。所以,優(yōu)秀公司的股東都十分珍惜自己的股權(quán),不會輕易進(jìn)行股權(quán)融資以稀釋投資者股權(quán),而頻繁使用股權(quán)融資也被視為對自己公司發(fā)展沒有信心的表現(xiàn)。故一般國外企業(yè)更多的選擇債權(quán)融資,以防引起投資者的不良反應(yīng)。

投資大師格雷厄姆和巴菲特也都曾表示過對股權(quán)融資的厭惡。巴菲特認(rèn)為,一個公司頻繁使用股權(quán)融資是自身虛弱的象征,優(yōu)秀的公司應(yīng)該更多的回購股票而不是增發(fā)股票來稀釋投資者股權(quán),聰明的投資者應(yīng)小心并且避開那些頻繁增發(fā)股票的公司。

事實上,股權(quán)融資和債券融資各有優(yōu)劣。股權(quán)融資雖然會稀釋股權(quán),但融資后不需要支付利息,未來也無需償還資金。而債券融資雖然可以維護(hù)投資者股權(quán)不被稀釋,但要支付大量利息費用,將來還需要償還借款,對公司資金壓力較大。但2019年三季報顯示,華興源創(chuàng)資產(chǎn)負(fù)債率僅為10.46%。同期,其同行業(yè)可比公司精測電子資產(chǎn)負(fù)債率超過60%。華興源創(chuàng)資產(chǎn)負(fù)債結(jié)構(gòu)十分健康,債券融資空間巨大,從這個角度看,其選擇增發(fā)股票融資而造成投資者股權(quán)稀釋是否明智值得商榷。

左手慷慨分紅右手缺錢融資

7月22日上市融資10億元,僅僅在5個月后又要增發(fā)融資十余億元,在湘市場巨額融資的背后,卻是華興源創(chuàng)向股東大手筆分紅的慷慨。招股書顯示,申報科創(chuàng)板IPO前的三年內(nèi),華興源創(chuàng)向股東現(xiàn)金分紅的合計金額達(dá)到7.3億元。截至2018年年末,華興源創(chuàng)的凈資產(chǎn)為9.1億元,加上7.3億元的分紅,共有超過16億元的凈資產(chǎn),換言之,華興源創(chuàng)的股東分走了公司44.49%的凈資產(chǎn)。

此舉備受市場質(zhì)疑,華興源創(chuàng)解釋稱,這是為了與公司股東共同分享企業(yè)發(fā)展的紅利,是對投資者的合理投資回報。但經(jīng)過調(diào)查發(fā)現(xiàn),作為典型的“夫妻店”,華興源創(chuàng)股權(quán)結(jié)構(gòu)較為簡單。本次發(fā)行前,陳文源、張茜夫婦通過直接和間接方式合計持有公司93.15%的股份,為公司的實際控制人。按照持股比例,報告期內(nèi),陳文源、張茜夫婦累計獲得現(xiàn)金分紅逾6.8億元。

換句話說,華興源創(chuàng)為了兩位大股東夫妻的利益,而將本可以用來公司發(fā)展的大量資金以“分紅”的形式慷慨回報給了兩位大股東,在造成公司發(fā)展資金不足、成長性受損后,通過上市向投資者融資要錢。如今上市后資金依然不足,又增發(fā)股票稀釋投資者股權(quán)。如果公司發(fā)展如此資金短缺,那為何當(dāng)初還要大手筆的分紅撒錢呢?

世界著名企業(yè)伯克希爾哈撒韋很少分紅,其擁有者巴菲特曾在致股東的信中表示,若公司盈利能力強且成長性好,ROE水平較高,則最好的回饋股東的方式并非是分紅。而是將公司的利潤重新投入到公司經(jīng)營中去,這樣獲得更多的利潤,股東的收益反而會更高。通過三季報可以看到,華興源創(chuàng)2016-2018年的ROE分別為30.94%、31.83%和30.83%,在所有上市公司中也是出于較高的水平。而在這種情況下,公司卻選擇將大量現(xiàn)金分紅給了兩位大股東,不知道是出于何種目的。

大額分紅后業(yè)績持續(xù)下滑

自2018年開始,華興源創(chuàng)業(yè)績開始不斷下滑,而這正是在創(chuàng)紀(jì)錄的大額分紅之后。2017年,華興源創(chuàng)向股東分紅高達(dá)5.6億元;隨后2018年,華興源創(chuàng)營業(yè)收入、凈利潤、扣除非經(jīng)常性損益后凈利潤增速分別為-26.63%、16.03%和-19.93%,公司表示是行業(yè)周期性波動所致。但反觀競爭對手精測電子,2018年凈利潤、扣除非經(jīng)常性損益后凈利潤增速分別為55.24%、73.19%和71.64%,并未體現(xiàn)較大的周期性波動影響。

市場投資者認(rèn)為,這與華興源創(chuàng)研發(fā)費用不足有關(guān)。招股書顯示,2016-2018年,華興源創(chuàng)研發(fā)費用分別為4771.98萬元、9350.78萬元、13851.83萬元,占營業(yè)收入的比例分別為9.25%、6.83%、13.78%。而同行業(yè)的精測電子近年來研發(fā)投入則一直處于10%以上的高位,2016-2018年,精測電子研發(fā)費用占營業(yè)收入的比例分別為16.68%、13.08%、11%。在精測電子2017年8.95億元營收遠(yuǎn)低于華興源創(chuàng)的情況下,當(dāng)年華興源創(chuàng)研發(fā)費用率仍僅為精測電子的一半左右。而通過減少研發(fā)投入而節(jié)省下來的資金,則被華興源創(chuàng)慷慨分紅,進(jìn)入了兩位大股東的腰包。

值得注意的是,華興源創(chuàng)上市后業(yè)績并沒有好轉(zhuǎn),反而加速下滑。三季報顯示,2019年前三季度,華興源創(chuàng)凈利潤下滑21.66%,扣非凈利潤下滑24.31%,股價更是一路暴跌。市場有觀點認(rèn)為,華興源創(chuàng)此次收購也有為美化業(yè)績、穩(wěn)定市值的可能。

管理層熱衷追逐市場熱點

華興源創(chuàng)上市以來創(chuàng)造了科創(chuàng)板多個“第一”,可謂是賺足了噱頭,吸引了無數(shù)投資者的目光,這說明管理層對于市場情緒的調(diào)動利用能力極強。而此次收購的歐立通又涉足可穿戴設(shè)備、智能手表、無線耳機(jī)等業(yè)務(wù),都是目前市場炙手可熱的行當(dāng)。足以見得,管理層對于市場熱點把控的能力同樣高超。

不僅如此,在上市之前,華興源創(chuàng)曾被市場質(zhì)疑主營業(yè)務(wù)描述偏離事實蹭熱點,涉嫌故意欺騙投資者。有媒體指出,華興源創(chuàng)在招股說明書中不遺余力地說半導(dǎo)體檢測設(shè)備是自己的主營業(yè)務(wù),122次提及“半導(dǎo)體”、248次提及“集成電路”、184次提及“芯片”,半導(dǎo)體、集成電路就是傳說中的芯片。這導(dǎo)致華興源創(chuàng)自申報科創(chuàng)板后,一直被當(dāng)成主營業(yè)務(wù)是芯片產(chǎn)業(yè)鏈的企業(yè)看待,大家都以為它主營業(yè)務(wù)是做半導(dǎo)體檢測設(shè)備的。

但實際上,華興源創(chuàng)是做機(jī)械設(shè)備的,產(chǎn)品用來檢測平板顯示是否合格。為什么要把自己包裝成芯片企業(yè)呢?因為芯片是當(dāng)前最大的熱點,也是國家最想大力扶持的產(chǎn)業(yè),如果讓投資者認(rèn)為公司主要是做半導(dǎo)體檢測設(shè)備的,市值增加一倍都有可能。

可見,管理層把大量心思放在了賺噱頭吸引投資者、蹭熱點提高企業(yè)估值等方面,不知還剩多少精力可以花在主業(yè)經(jīng)營之上,從不斷下滑的業(yè)績中可窺一斑。

關(guān)鍵詞: 上市融資10億元 股權(quán)增發(fā)

-

消費品行業(yè)“聚力”上下游協(xié)同減排 本報訊(記者閆利文 攝)PET回收塑料瓶制成的環(huán)保手提袋、可回收重復(fù)利

消費品行業(yè)“聚力”上下游協(xié)同減排 本報訊(記者閆利文 攝)PET回收塑料瓶制成的環(huán)保手提袋、可回收重復(fù)利 -

蒙牛集團(tuán)與浙商銀行戰(zhàn)略合作再升級 首推“奶牛信用卡”助力鄉(xiāng)村振興|環(huán)球看熱訊 △蒙牛集團(tuán)與浙商銀行共同簽署戰(zhàn)略合作協(xié)議?△蒙牛集團(tuán)與浙商銀行聯(lián)合

蒙牛集團(tuán)與浙商銀行戰(zhàn)略合作再升級 首推“奶牛信用卡”助力鄉(xiāng)村振興|環(huán)球看熱訊 △蒙牛集團(tuán)與浙商銀行共同簽署戰(zhàn)略合作協(xié)議?△蒙牛集團(tuán)與浙商銀行聯(lián)合 -

環(huán)球焦點!亞運會中的輕工身影 | 納愛斯正式駐“村” 為亞運會增添一抹“綠” 亞運會日益臨近,即日起,本報開設(shè)“亞運會中的輕工身影”欄目,聚焦服

環(huán)球焦點!亞運會中的輕工身影 | 納愛斯正式駐“村” 為亞運會增添一抹“綠” 亞運會日益臨近,即日起,本報開設(shè)“亞運會中的輕工身影”欄目,聚焦服 -

環(huán)球新消息丨首屆中國文房藝術(shù)展明日開幕 本報訊(記者賈淘文)7月3日,記者從中國文房四寶協(xié)會獲悉,由中國文房

環(huán)球新消息丨首屆中國文房藝術(shù)展明日開幕 本報訊(記者賈淘文)7月3日,記者從中國文房四寶協(xié)會獲悉,由中國文房 -

糖果巧克力行業(yè)呈現(xiàn)較好發(fā)展韌性 本報訊(記者史曉菲)中國焙烤食品糖制品工業(yè)協(xié)會理事長張九魁日前在上

糖果巧克力行業(yè)呈現(xiàn)較好發(fā)展韌性 本報訊(記者史曉菲)中國焙烤食品糖制品工業(yè)協(xié)會理事長張九魁日前在上 -

蒙牛集團(tuán)執(zhí)行總裁李鵬程引用莊子名句展望ESG未來 每日報道 “天地與我并生,而萬物與我為一”,這句喻指,“人與自然是生命共同體

蒙牛集團(tuán)執(zhí)行總裁李鵬程引用莊子名句展望ESG未來 每日報道 “天地與我并生,而萬物與我為一”,這句喻指,“人與自然是生命共同體

-

【實探】中藥價格狂飆過后的“藥都”亳州:貨車司機(jī)閑坐等接單 【實探】中藥價格狂飆過后的“藥都”亳州:貨車司機(jī)閑坐等接單,當(dāng)歸,黨

【實探】中藥價格狂飆過后的“藥都”亳州:貨車司機(jī)閑坐等接單 【實探】中藥價格狂飆過后的“藥都”亳州:貨車司機(jī)閑坐等接單,當(dāng)歸,黨 -

東方日升(300118.SZ)擬10股派2元 于7月14日除權(quán)除息 智通財經(jīng)APP訊,東方日升(300118)(300118 SZ)公告,公司2022年年度權(quán)益

東方日升(300118.SZ)擬10股派2元 于7月14日除權(quán)除息 智通財經(jīng)APP訊,東方日升(300118)(300118 SZ)公告,公司2022年年度權(quán)益 -

中國蜀塔(08623)擬420萬元收購雅安寶盛金屬材料余下30%股權(quán) 智通財經(jīng)APP訊,中國蜀塔(08623)公布,于2023年7月7日,該公司全資附屬

中國蜀塔(08623)擬420萬元收購雅安寶盛金屬材料余下30%股權(quán) 智通財經(jīng)APP訊,中國蜀塔(08623)公布,于2023年7月7日,該公司全資附屬 -

南王科技最新公告:擬投建高端環(huán)保食品級紙制品項目 南王科技公告,公司擬在廣東省鶴山市鶴山工業(yè)城A區(qū)設(shè)立全資子公司“廣

南王科技最新公告:擬投建高端環(huán)保食品級紙制品項目 南王科技公告,公司擬在廣東省鶴山市鶴山工業(yè)城A區(qū)設(shè)立全資子公司“廣 -

南王科技(301355.SZ):擬設(shè)立子公司投資建設(shè)高端環(huán)保食品級紙制品項目 格隆匯7月7日丨南王科技(301355 SZ)公布,公司于2023年7月7日召開第三

南王科技(301355.SZ):擬設(shè)立子公司投資建設(shè)高端環(huán)保食品級紙制品項目 格隆匯7月7日丨南王科技(301355 SZ)公布,公司于2023年7月7日召開第三 -

拉夏貝爾(06116):管理人仍有序開展債權(quán)申報、債務(wù)及資產(chǎn)核查等工作 智通財經(jīng)APP訊,拉夏貝爾(603157)(06116)發(fā)布公告,自公司進(jìn)入破產(chǎn)清算

拉夏貝爾(06116):管理人仍有序開展債權(quán)申報、債務(wù)及資產(chǎn)核查等工作 智通財經(jīng)APP訊,拉夏貝爾(603157)(06116)發(fā)布公告,自公司進(jìn)入破產(chǎn)清算 -

2023年7月7日江蘇省聚丙烯酰胺價格最新行情預(yù)測 中國報告大廳2023年7月7日江蘇省聚丙烯酰胺價格最新走勢監(jiān)測顯示:蘇州

2023年7月7日江蘇省聚丙烯酰胺價格最新行情預(yù)測 中國報告大廳2023年7月7日江蘇省聚丙烯酰胺價格最新走勢監(jiān)測顯示:蘇州 -

CCER重啟真的要來了!生態(tài)環(huán)境部發(fā)布公開征求意見通知 CCER重啟真的要來了!生態(tài)環(huán)境部發(fā)布公開征求意見通知,配額,交易,ccer,

CCER重啟真的要來了!生態(tài)環(huán)境部發(fā)布公開征求意見通知 CCER重啟真的要來了!生態(tài)環(huán)境部發(fā)布公開征求意見通知,配額,交易,ccer, -

云南建投混凝土(01847)附屬高分子公司訂立保理協(xié)議 智通財經(jīng)APP訊,云南建投混凝土(01847)發(fā)布公告,于2023年7月7日,該公

云南建投混凝土(01847)附屬高分子公司訂立保理協(xié)議 智通財經(jīng)APP訊,云南建投混凝土(01847)發(fā)布公告,于2023年7月7日,該公 -

明源云(00909.HK)委任梁瑞冰為聯(lián)席公司秘書 格隆匯7月7日丨明源云(00909 HK)宣布,司徒嘉怡因其他工作安排,已提呈

明源云(00909.HK)委任梁瑞冰為聯(lián)席公司秘書 格隆匯7月7日丨明源云(00909 HK)宣布,司徒嘉怡因其他工作安排,已提呈 -

彩客新能源(01986)4月21日斥資8.58萬港元回購6.2萬股 智通財經(jīng)APP訊,彩客新能源(01986)發(fā)布公告,于2023年4月21日,該公司

彩客新能源(01986)4月21日斥資8.58萬港元回購6.2萬股 智通財經(jīng)APP訊,彩客新能源(01986)發(fā)布公告,于2023年4月21日,該公司 -

富祥藥業(yè):7月6日接受機(jī)構(gòu)調(diào)研,包括知名機(jī)構(gòu)盤京投資的多家機(jī)構(gòu)參與 2023年7月7日富祥藥業(yè)(300497)發(fā)布公告稱公司于2023年7月6日接受機(jī)構(gòu)

富祥藥業(yè):7月6日接受機(jī)構(gòu)調(diào)研,包括知名機(jī)構(gòu)盤京投資的多家機(jī)構(gòu)參與 2023年7月7日富祥藥業(yè)(300497)發(fā)布公告稱公司于2023年7月6日接受機(jī)構(gòu) -

廣東宏大:預(yù)計2023年1-6月盈利,凈利潤同比增20%至30% 廣東宏大發(fā)布業(yè)績預(yù)告,預(yù)計2023年1-6月歸屬凈利潤盈利3 02億元至3 27

廣東宏大:預(yù)計2023年1-6月盈利,凈利潤同比增20%至30% 廣東宏大發(fā)布業(yè)績預(yù)告,預(yù)計2023年1-6月歸屬凈利潤盈利3 02億元至3 27 -

馮奎章_馮奎 1、馮奎賣妻是明朝末年的故事。2、《馮奎賣妻》保定府有一對夫妻叫馮奎

馮奎章_馮奎 1、馮奎賣妻是明朝末年的故事。2、《馮奎賣妻》保定府有一對夫妻叫馮奎 -

注意!家里這些物品也要“防暑降溫” 入夏以來,多輪高溫天氣來襲用電需求量較常年同期偏高面對“烤”驗日常

注意!家里這些物品也要“防暑降溫” 入夏以來,多輪高溫天氣來襲用電需求量較常年同期偏高面對“烤”驗日常 -

2023年愛心售報|小報童帶病堅持來賣報 孩子成長迅速讓家長很欣慰 揚子晚報7月7日訊(記者季宇軒實習(xí)生王元釗)7月6日是2023年揚子晚報暑

2023年愛心售報|小報童帶病堅持來賣報 孩子成長迅速讓家長很欣慰 揚子晚報7月7日訊(記者季宇軒實習(xí)生王元釗)7月6日是2023年揚子晚報暑 -

粵電力A最新公告:預(yù)計上半年凈利潤8億元-9.5億元 同比扭虧為盈 粵電力A公告預(yù)計上半年凈利潤8億元95億元去年同期虧損1372億元同比扭虧

粵電力A最新公告:預(yù)計上半年凈利潤8億元-9.5億元 同比扭虧為盈 粵電力A公告預(yù)計上半年凈利潤8億元95億元去年同期虧損1372億元同比扭虧 -

潼關(guān)黃金(00340.HK)擬3.39億港元收購宏勇投資100%股份 格隆匯7月7日丨潼關(guān)黃金(00340 HK)公告,于2023年7月7日,公司(作為買

潼關(guān)黃金(00340.HK)擬3.39億港元收購宏勇投資100%股份 格隆匯7月7日丨潼關(guān)黃金(00340 HK)公告,于2023年7月7日,公司(作為買 -

小摩:轉(zhuǎn)型和AI利好被負(fù)面因素抵消 首予IBM(IBM.US)“中性”評級 摩根大通分析師BrianEssex發(fā)表研報,首次覆蓋IBM(IBM US),給予“中性

小摩:轉(zhuǎn)型和AI利好被負(fù)面因素抵消 首予IBM(IBM.US)“中性”評級 摩根大通分析師BrianEssex發(fā)表研報,首次覆蓋IBM(IBM US),給予“中性 -

Wolfe下修派拉蒙環(huán)球(PARA.US)業(yè)績預(yù)期 降評級至“跑輸大盤” WolfeResearch將派拉蒙環(huán)球(PARA US)的評級從“與同行評級”下調(diào)為“跑

Wolfe下修派拉蒙環(huán)球(PARA.US)業(yè)績預(yù)期 降評級至“跑輸大盤” WolfeResearch將派拉蒙環(huán)球(PARA US)的評級從“與同行評級”下調(diào)為“跑 -

順豐控股最新公告:4月速運物流業(yè)務(wù)營業(yè)收入146.46億元 同比增長27.29% 順豐控股公告,4月速運物流業(yè)務(wù)營業(yè)收入146 46億元,同比增長27 29%;

順豐控股最新公告:4月速運物流業(yè)務(wù)營業(yè)收入146.46億元 同比增長27.29% 順豐控股公告,4月速運物流業(yè)務(wù)營業(yè)收入146 46億元,同比增長27 29%; -

青島銀行(03866.HK):提名陳霜及杜寧為董事候選人 格隆匯7月7日丨青島銀行(002948)(03866 HK)公布,董事會于2023年7月7日

青島銀行(03866.HK):提名陳霜及杜寧為董事候選人 格隆匯7月7日丨青島銀行(002948)(03866 HK)公布,董事會于2023年7月7日 -

深圳大動作!24條舉措 劍指… 作為全國外貿(mào)重鎮(zhèn),深圳在促進(jìn)外貿(mào)穩(wěn)定健康發(fā)展上再加碼!日前,中國人

深圳大動作!24條舉措 劍指… 作為全國外貿(mào)重鎮(zhèn),深圳在促進(jìn)外貿(mào)穩(wěn)定健康發(fā)展上再加碼!日前,中國人 -

我國人工智能蓬勃發(fā)展 核心產(chǎn)業(yè)規(guī)模達(dá)5000億元 7月6日,2023世界人工智能大會在上海世博中心拉開帷幕。圖為參觀者在達(dá)

我國人工智能蓬勃發(fā)展 核心產(chǎn)業(yè)規(guī)模達(dá)5000億元 7月6日,2023世界人工智能大會在上海世博中心拉開帷幕。圖為參觀者在達(dá) -

李玟媽媽首度發(fā)聲,公開吐槽外國女婿缺點,李玟曾為老公整晚痛哭 閱讀此文前,誠邀您點擊一下“關(guān)注”,方便您隨時查閱一系列優(yōu)質(zhì)文章,

李玟媽媽首度發(fā)聲,公開吐槽外國女婿缺點,李玟曾為老公整晚痛哭 閱讀此文前,誠邀您點擊一下“關(guān)注”,方便您隨時查閱一系列優(yōu)質(zhì)文章, -

中國銀河(06881)因可轉(zhuǎn)債轉(zhuǎn)股2022年末期股息調(diào)整為每股0.22533元 智通財經(jīng)APP訊,中國銀河(601881)(06881)公布,由于公司于2022年3月24

中國銀河(06881)因可轉(zhuǎn)債轉(zhuǎn)股2022年末期股息調(diào)整為每股0.22533元 智通財經(jīng)APP訊,中國銀河(601881)(06881)公布,由于公司于2022年3月24 -

正業(yè)科技(300410.SZ)選舉余笑兵為董事長 智通財經(jīng)APP訊,正業(yè)科技(300410)(300410 SZ)公告,公司董事會同意選舉

正業(yè)科技(300410.SZ)選舉余笑兵為董事長 智通財經(jīng)APP訊,正業(yè)科技(300410)(300410 SZ)公告,公司董事會同意選舉 -

紫金礦業(yè)(02899.HK)預(yù)計上半年凈利約102億元 同比下降19.2% 格隆匯7月7日丨紫金礦業(yè)(02899 HK)公告,公司預(yù)計2023年半年度實現(xiàn)歸屬

紫金礦業(yè)(02899.HK)預(yù)計上半年凈利約102億元 同比下降19.2% 格隆匯7月7日丨紫金礦業(yè)(02899 HK)公告,公司預(yù)計2023年半年度實現(xiàn)歸屬 -

中航光電(002179.SZ):擬投資27.2億元在洛陽購置土地建高端互連科技產(chǎn)業(yè)社區(qū)項目 格隆匯7月7日丨中航光電(002179)(002179 SZ)公布,2023年7月7日,公司

中航光電(002179.SZ):擬投資27.2億元在洛陽購置土地建高端互連科技產(chǎn)業(yè)社區(qū)項目 格隆匯7月7日丨中航光電(002179)(002179 SZ)公布,2023年7月7日,公司 -

建發(fā)國際集團(tuán)(01908.HK)根據(jù)以股代息計劃發(fā)行1.08億股 格隆匯7月7日丨建發(fā)國際集團(tuán)(01908 HK)公布,根據(jù)公司以股代息計劃而于

建發(fā)國際集團(tuán)(01908.HK)根據(jù)以股代息計劃發(fā)行1.08億股 格隆匯7月7日丨建發(fā)國際集團(tuán)(01908 HK)公布,根據(jù)公司以股代息計劃而于

熱門資訊

-

源自福特超級平臺,江鈴福特新款輕客來襲 說起輕客,大家的第一印象總是全順...

源自福特超級平臺,江鈴福特新款輕客來襲 說起輕客,大家的第一印象總是全順... -

多彩新媒協(xié)同多省IPTV加速布局大屏生態(tài)圈,“看中國”深度挖掘 智能大屏價值 6月16日,在北京論道暨第25屆中國...

多彩新媒協(xié)同多省IPTV加速布局大屏生態(tài)圈,“看中國”深度挖掘 智能大屏價值 6月16日,在北京論道暨第25屆中國... -

出擊!招行信用卡協(xié)助警方重拳打擊金融“黑灰產(chǎn)”! 在上海浦東新區(qū)某大廈內(nèi),掛著“法...

出擊!招行信用卡協(xié)助警方重拳打擊金融“黑灰產(chǎn)”! 在上海浦東新區(qū)某大廈內(nèi),掛著“法... -

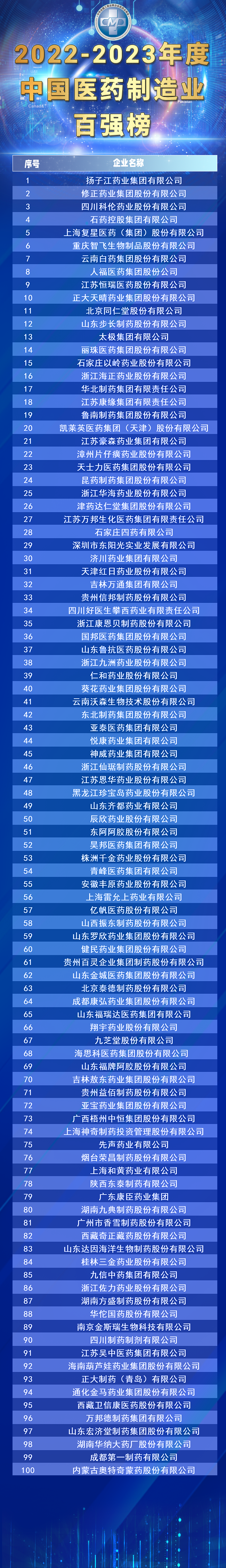

“2022-2023年度中國醫(yī)藥制造業(yè)百強”出爐,揚子江藥業(yè)集團(tuán)榮登榜首 7月4日,由全國工商聯(lián)醫(yī)藥業(yè)商會、...

“2022-2023年度中國醫(yī)藥制造業(yè)百強”出爐,揚子江藥業(yè)集團(tuán)榮登榜首 7月4日,由全國工商聯(lián)醫(yī)藥業(yè)商會、...

文章排行

圖片新聞

-

國慶假期懷柔北部山區(qū)的紅葉進(jìn)入最佳觀賞期 吸引游客前來賞秋景 國慶假期,懷柔北部山區(qū)的紅葉進(jìn)入...

國慶假期懷柔北部山區(qū)的紅葉進(jìn)入最佳觀賞期 吸引游客前來賞秋景 國慶假期,懷柔北部山區(qū)的紅葉進(jìn)入... -

重磅!四川省科創(chuàng)貸款較年初新增620.35億元 同比增長21.22% 記者日前從中國人民銀行成都分行獲...

重磅!四川省科創(chuàng)貸款較年初新增620.35億元 同比增長21.22% 記者日前從中國人民銀行成都分行獲... -

252項“全程網(wǎng)辦”!川渝兩地企業(yè)登記檔案實現(xiàn)跨區(qū)域互查 8月30日,記者從省大數(shù)據(jù)中心獲悉...

252項“全程網(wǎng)辦”!川渝兩地企業(yè)登記檔案實現(xiàn)跨區(qū)域互查 8月30日,記者從省大數(shù)據(jù)中心獲悉... -

2022年中國國際服務(wù)貿(mào)易交易會在京舉辦 四川參展企業(yè)數(shù)量創(chuàng)新高 8月31日至9月5日,主題為服務(wù)合作...

2022年中國國際服務(wù)貿(mào)易交易會在京舉辦 四川參展企業(yè)數(shù)量創(chuàng)新高 8月31日至9月5日,主題為服務(wù)合作...