實控人大額對外擔保 監管追問富烯科技

在實控人顏奇旭、相小琴夫婦的帶領下,常州富烯科技股份有限公司(以下簡稱“富烯科技”)也將目光盯向了A股資本市場,公司擬科創板IPO募資4.03億元。近期,富烯科技對外披露了一輪問詢回復意見,公司實控人大額對外擔保事項果然遭到監管層追問。而富烯科技的解釋能否獲得監管層的認可,目前還尚不可知。

實控人對外擔保額4.1億

招股書顯示,富烯科技是一家專注于石墨烯散熱材料研發、生產和銷售的高新技術企業,致力于為客戶提供以高導熱石墨烯材料為主的熱管理解決方案。

(資料圖)

(資料圖)

截至招股書簽署日,華威集團直接持有富烯科技47.8%的股份,為公司控股股東,顏奇旭、相小琴各持有公司控股股東華威集團12.5%的股權,二人為夫妻關系。YAN HANJING(顏翰菁)、YAN HANLIN(顏翰琳)、YAN HANLI(顏翰莉)三人各持華威集團25%的股權,三人均系顏奇旭、相小琴之女,上述五人合計持有華威集團100%股權,通過華威集團、華威富烯合計控制公司53.82%的股權。

值得一提的是,華威集團、顏奇旭、相小琴存在對外擔保情形,承擔連帶擔保責任的債務本金合計為4.1億元。其中向其實際控制的其他企業提供擔保的債務本金合計為3.86億元,向非關聯第三方提供擔保的債務本金合計為2382.5萬元。

此外,顏奇旭為常州華日升房地產開發有限公司與常州新能源產業投資有限公司所簽署《資產收購協議》中常州華日升房地產開發有限公司項下義務提供連帶責任擔保。

投融資專家許小恒對北京商報記者表示,IPO公司實控人存在大額對外擔保也有一定風險,如果被擔保企業資信狀況及履約能力大幅下降,導致到期債務無法順利償還,則實際控制人可能需要履行擔保義務,從而承擔相應債務。

富烯科技實控人大額擔保事項也遭到了監管層追問,上交所要求公司結合前述控股股東、實際控制人提供擔保、負債及其他承擔義務的情況,被擔保方的資信狀況和履約能力,以及控股股東、實際控制人的資信情況,量化分析前述擔保、負債等是否影響發行條件。

7月27日,富烯科技方面在接受北京商報記者采訪時表示,公司控股股東、實際控制人向非關聯第三方提供擔保的原因有兩點,一是為解決自身融資需求以互保形式而為中航港建設提供擔保;二是因未償還借款為陸×兆及杰瑞米提供擔保。

報告期貨幣資金波動大

報告期內,富烯科技貨幣資金也出現了較大波動。

數據顯示,2020-2022年,富烯科技賬上貨幣資金分別約為4148.54萬元、390.43萬元、2319.15萬元,波動較大。盈利能力方面,報告期內,富烯科技實現營業收入分別約為1.35億元、2.31億元、2.62億元;對應實現歸屬凈利潤分別約為296.05萬元、2166.8萬元、4083.66萬元;對應實現扣非后歸屬凈利潤分別約為168.66萬元、2066.52萬元、3771.93萬元。

在一輪審核問詢中,上交所就曾要求富烯科技說明貨幣資金與公司經營規模的匹配性,2021年末貨幣資金余額較小的原因及合理性,如何支持公司正常生產經營活動,關聯方是否存在為公司提供資金支持的情況。

7月27日,富烯科技方面在接受北京商報記者采訪時表示,2021年下半年公司業務快速增長,由于客戶銷售回款存在90-120天的回款周期,2021年末應收賬款較2020年末大幅上升,同時購建固定資產、無形資產和其他長期資產支出較大,導致2021年末公司貨幣資金余額較小,符合公司實際情況。

另外,報告期各期,富烯科技其他貨幣資金分別為333.77萬元、0、534.99萬元,主要為銀行承兌匯票保證金;銀行承兌匯票金額分別為13.45萬元、411.69萬元、244.1萬元。

對此,上交所也要求富烯科技說明其他貨幣資金的明細構成,與銀行承兌匯票等的勾稽關系,說明2020年末其他貨幣資金金額超過銀行承兌匯票金額的原因及其合理性。

富烯科技方面對北京商報記者表示,2020年末,公司其他貨幣資金金額超過銀行承兌匯票金額,系其他貨幣資金中還包含了質押貸款下期還款利息保證金26.25萬元。

此次科創板IPO,富烯科技擬募資4.03億元,投向超高導熱石墨烯膜擴產項目、研發中心建設項目以及補充流動資金,分別擬投入募資1.7億元、1.28億元、1.05億元。

北京商報記者 馬換換

關鍵詞:

-

實控人大額對外擔保 監管追問富烯科技 在實控人顏奇旭、相小琴夫婦的帶領下,常州富烯科技股份有限公司(以下

實控人大額對外擔保 監管追問富烯科技 在實控人顏奇旭、相小琴夫婦的帶領下,常州富烯科技股份有限公司(以下 -

大行評級丨Baird:予Meta“跑贏大盤”評級 目標價355美元 格隆匯7月27日丨Baird予MetaPlatforms“跑贏大盤”評級,目標價為355美

大行評級丨Baird:予Meta“跑贏大盤”評級 目標價355美元 格隆匯7月27日丨Baird予MetaPlatforms“跑贏大盤”評級,目標價為355美 -

大運會帶火當地旅游:成都變暑期最熱門目的地,高星級酒店預訂量翻3倍 今年以來靠著國寶熊貓多次登上熱搜的成都,近日再度迎來旅游熱浪。7月2

大運會帶火當地旅游:成都變暑期最熱門目的地,高星級酒店預訂量翻3倍 今年以來靠著國寶熊貓多次登上熱搜的成都,近日再度迎來旅游熱浪。7月2 -

高斯貝爾:非獨立董事游宗杰因違規交易被深圳證券交易所采取監管措施 7月27日高斯貝爾(002848)公開信息顯示,非獨立董事游宗杰因違規交易被

高斯貝爾:非獨立董事游宗杰因違規交易被深圳證券交易所采取監管措施 7月27日高斯貝爾(002848)公開信息顯示,非獨立董事游宗杰因違規交易被 -

贛鋒鋰業(01772)擬斥資約14.24億元向李良彬收購蒙金礦業70%股權 智通財經APP訊,贛鋒鋰業(002460)(01772)公布,于2023年7月27日,該公

贛鋒鋰業(01772)擬斥資約14.24億元向李良彬收購蒙金礦業70%股權 智通財經APP訊,贛鋒鋰業(002460)(01772)公布,于2023年7月27日,該公 -

美股異動 | Q2凈利同比增15.5% 意法半導體(STM.US)漲超6% 周四,意法半導體(STM US)股價走高,截至發稿,該股漲超6%,報54 98美

美股異動 | Q2凈利同比增15.5% 意法半導體(STM.US)漲超6% 周四,意法半導體(STM US)股價走高,截至發稿,該股漲超6%,報54 98美

-

實控人大額對外擔保 監管追問富烯科技 在實控人顏奇旭、相小琴夫婦的帶領下,常州富烯科技股份有限公司(以下

實控人大額對外擔保 監管追問富烯科技 在實控人顏奇旭、相小琴夫婦的帶領下,常州富烯科技股份有限公司(以下 -

大行評級丨Baird:予Meta“跑贏大盤”評級 目標價355美元 格隆匯7月27日丨Baird予MetaPlatforms“跑贏大盤”評級,目標價為355美

大行評級丨Baird:予Meta“跑贏大盤”評級 目標價355美元 格隆匯7月27日丨Baird予MetaPlatforms“跑贏大盤”評級,目標價為355美 -

大運會帶火當地旅游:成都變暑期最熱門目的地,高星級酒店預訂量翻3倍 今年以來靠著國寶熊貓多次登上熱搜的成都,近日再度迎來旅游熱浪。7月2

大運會帶火當地旅游:成都變暑期最熱門目的地,高星級酒店預訂量翻3倍 今年以來靠著國寶熊貓多次登上熱搜的成都,近日再度迎來旅游熱浪。7月2 -

高斯貝爾:非獨立董事游宗杰因違規交易被深圳證券交易所采取監管措施 7月27日高斯貝爾(002848)公開信息顯示,非獨立董事游宗杰因違規交易被

高斯貝爾:非獨立董事游宗杰因違規交易被深圳證券交易所采取監管措施 7月27日高斯貝爾(002848)公開信息顯示,非獨立董事游宗杰因違規交易被 -

2023年礦石上市公司概念股有哪些?(7月27日) 2023年礦石上市公司概念股有哪些?(7月27日),南方財富網為您整理的20

2023年礦石上市公司概念股有哪些?(7月27日) 2023年礦石上市公司概念股有哪些?(7月27日),南方財富網為您整理的20 -

小事記 | 萬科萬達已和解?陸家嘴與世茂繼續打官司 華潤13.8億增資南通 7月27日,市場消息,萬科集團與萬達集團早前在長春國際影都合作項目中

小事記 | 萬科萬達已和解?陸家嘴與世茂繼續打官司 華潤13.8億增資南通 7月27日,市場消息,萬科集團與萬達集團早前在長春國際影都合作項目中 -

通裕重工:將加快對固態儲氫合金材料等功能材料研發及產業化進程 6月17日,通裕重工在互動平臺表示,公司看好固態儲氫合金未來的應用前

通裕重工:將加快對固態儲氫合金材料等功能材料研發及產業化進程 6月17日,通裕重工在互動平臺表示,公司看好固態儲氫合金未來的應用前 -

智慧停車板塊7月27日跌1.38%,新城市領跌,主力資金凈流出3.74億元 7月27日智慧停車板塊較上一交易日下跌1 38%,新城市領跌。當日上證指數

智慧停車板塊7月27日跌1.38%,新城市領跌,主力資金凈流出3.74億元 7月27日智慧停車板塊較上一交易日下跌1 38%,新城市領跌。當日上證指數 -

三伏天,建議:多吃5種菜,農藥殘留幾乎為0,很多人不懂,了解下 導讀:三伏天,很多的蔬菜都已經成熟了,不過隨著人們對飲食要求的提高

三伏天,建議:多吃5種菜,農藥殘留幾乎為0,很多人不懂,了解下 導讀:三伏天,很多的蔬菜都已經成熟了,不過隨著人們對飲食要求的提高 -

鄧紫棋愛你歌詞含義(鄧紫棋(愛你)歌詞是什么) 1、分開以后每個夜晚 格外的寂靜2、滴答滴答 剩大鐘在陪著我回憶3、

鄧紫棋愛你歌詞含義(鄧紫棋(愛你)歌詞是什么) 1、分開以后每個夜晚 格外的寂靜2、滴答滴答 剩大鐘在陪著我回憶3、 -

男女感情的故事 男女情感故事 1、有一個女孩子,小的時候腿不利索,常年只能坐在門口看別的孩子玩,

男女感情的故事 男女情感故事 1、有一個女孩子,小的時候腿不利索,常年只能坐在門口看別的孩子玩, -

1996年,某中央領導寓所外一哨兵渾身是血,被發現后立馬跪地求饒 1996年,某中央領導寓所外一哨兵渾身是血,被發現后立馬跪地求饒,哨兵,

1996年,某中央領導寓所外一哨兵渾身是血,被發現后立馬跪地求饒 1996年,某中央領導寓所外一哨兵渾身是血,被發現后立馬跪地求饒,哨兵, -

全國U19青年籃球聯賽-青島六連勝 浙江險勝北京 2023年全國U19青年籃球聯賽第一階段A2組(河南濟源賽區)今天展開第六

全國U19青年籃球聯賽-青島六連勝 浙江險勝北京 2023年全國U19青年籃球聯賽第一階段A2組(河南濟源賽區)今天展開第六 -

贛鋒鋰業(01772)擬斥資約14.24億元向李良彬收購蒙金礦業70%股權 智通財經APP訊,贛鋒鋰業(002460)(01772)公布,于2023年7月27日,該公

贛鋒鋰業(01772)擬斥資約14.24億元向李良彬收購蒙金礦業70%股權 智通財經APP訊,贛鋒鋰業(002460)(01772)公布,于2023年7月27日,該公 -

美股異動 | Q2凈利同比增15.5% 意法半導體(STM.US)漲超6% 周四,意法半導體(STM US)股價走高,截至發稿,該股漲超6%,報54 98美

美股異動 | Q2凈利同比增15.5% 意法半導體(STM.US)漲超6% 周四,意法半導體(STM US)股價走高,截至發稿,該股漲超6%,報54 98美 -

美股異動 | 部分中概教育股走高 新東方(EDU.US)漲超1.5% 周四,部分中概教育股走高,截至發稿,安博教育(AMBO US)漲超9%,高途(

美股異動 | 部分中概教育股走高 新東方(EDU.US)漲超1.5% 周四,部分中概教育股走高,截至發稿,安博教育(AMBO US)漲超9%,高途( -

火巖控股(01909.HK)2022年中期利潤約1920萬港元 同比減少93.0% 格隆匯7月27日丨火巖控股(01909 HK)公告,截至2022年6月30日止6個月,

火巖控股(01909.HK)2022年中期利潤約1920萬港元 同比減少93.0% 格隆匯7月27日丨火巖控股(01909 HK)公告,截至2022年6月30日止6個月, -

浸濕的拼音是什么?(浸濕的拼音) 我是小前,我來為大家解答以上問題。浸濕的拼音是什么?,浸濕的拼音很

浸濕的拼音是什么?(浸濕的拼音) 我是小前,我來為大家解答以上問題。浸濕的拼音是什么?,浸濕的拼音很 -

美籍華裔射箭選手吳沛琳:最愛大熊貓和中國傳統文化 想嘗試兔頭 中新網成都7月27日電(韓金雨)“有一點下雨,所以我剛開始表現不是很好

美籍華裔射箭選手吳沛琳:最愛大熊貓和中國傳統文化 想嘗試兔頭 中新網成都7月27日電(韓金雨)“有一點下雨,所以我剛開始表現不是很好 -

平高電氣(600312.SH):2022年年度權益分派10派0.55元 格隆匯7月27日丨平高電氣(600312)(600312 SH)公布,公司2022年年度權益

平高電氣(600312.SH):2022年年度權益分派10派0.55元 格隆匯7月27日丨平高電氣(600312)(600312 SH)公布,公司2022年年度權益 -

云意電氣(300304.SZ)實控人提議斥資0.8億至1.2億元回購公司股份 智通財經APP訊,云意電氣(300304)(300304 SZ)發布公告,公司董事會于20

云意電氣(300304.SZ)實控人提議斥資0.8億至1.2億元回購公司股份 智通財經APP訊,云意電氣(300304)(300304 SZ)發布公告,公司董事會于20 -

海鑫集團(01850.HK)盈喜:預計年度錄得綜合利潤不低于710萬港元 同比大幅扭虧 格隆匯7月27日丨海鑫集團(01850 HK)公布,集團預期將于截至2023年4月30

海鑫集團(01850.HK)盈喜:預計年度錄得綜合利潤不低于710萬港元 同比大幅扭虧 格隆匯7月27日丨海鑫集團(01850 HK)公布,集團預期將于截至2023年4月30 -

中國農業生態(08166)附屬遭證券經紀公司強制出售870.4萬股駿溢環球金融(08350)股份 智通財經APP訊,中國農業生態(08166)公布,根據證券經紀公司致WideGrac

中國農業生態(08166)附屬遭證券經紀公司強制出售870.4萬股駿溢環球金融(08350)股份 智通財經APP訊,中國農業生態(08166)公布,根據證券經紀公司致WideGrac -

中國農業生態(08166.HK):全資附屬Wide Graceful所持870.4萬股駿溢環球金融股份遭強制出售 格隆匯7月27日丨中國農業生態(08166 HK)宣布,根據證券經紀公司致WideG

中國農業生態(08166.HK):全資附屬Wide Graceful所持870.4萬股駿溢環球金融股份遭強制出售 格隆匯7月27日丨中國農業生態(08166 HK)宣布,根據證券經紀公司致WideG -

人人樂: 獨立董事關于第五屆董事會第三十三次(臨時)會議審議事項的獨立意見 人人樂:獨立董事關于第五屆董事會第三十三次(臨時)會議審議事項的獨

人人樂: 獨立董事關于第五屆董事會第三十三次(臨時)會議審議事項的獨立意見 人人樂:獨立董事關于第五屆董事會第三十三次(臨時)會議審議事項的獨 -

性能卓越帶來沉浸式體驗,三星Galaxy S23 Ultra手機實力凸顯 在這方面,三星GalaxyS23Ultra搭載了第二代驍龍?8移動平臺(forGalaxy

性能卓越帶來沉浸式體驗,三星Galaxy S23 Ultra手機實力凸顯 在這方面,三星GalaxyS23Ultra搭載了第二代驍龍?8移動平臺(forGalaxy -

內含福利 | 細節決定成敗,蘇產電影《封神》何以“封神”? 現代快報網是由鳳凰出版傳媒集團旗下的現代快報傾力打造的江蘇新聞門戶

內含福利 | 細節決定成敗,蘇產電影《封神》何以“封神”? 現代快報網是由鳳凰出版傳媒集團旗下的現代快報傾力打造的江蘇新聞門戶 -

再見傳奇!官方:37歲西班牙中場大衛-席爾瓦宣布退役 本文再見傳奇!官方:37歲西班牙中場大衛-席爾瓦宣布退役到此分享完畢

再見傳奇!官方:37歲西班牙中場大衛-席爾瓦宣布退役 本文再見傳奇!官方:37歲西班牙中場大衛-席爾瓦宣布退役到此分享完畢 -

江山控股(00295.HK)與中集融資租賃訂立融資租賃協議 格隆匯7月27日丨江山控股(00295 HK)公告,于2023年7月27日,公司的間接

江山控股(00295.HK)與中集融資租賃訂立融資租賃協議 格隆匯7月27日丨江山控股(00295 HK)公告,于2023年7月27日,公司的間接 -

中國鐵鈦(00893.HK):已逐步恢復毛嶺鐵礦營運 格隆匯7月27日丨中國鐵鈦(00893 HK)公告,除了恢復毛嶺鐵礦營運的相關

中國鐵鈦(00893.HK):已逐步恢復毛嶺鐵礦營運 格隆匯7月27日丨中國鐵鈦(00893 HK)公告,除了恢復毛嶺鐵礦營運的相關

熱門資訊

-

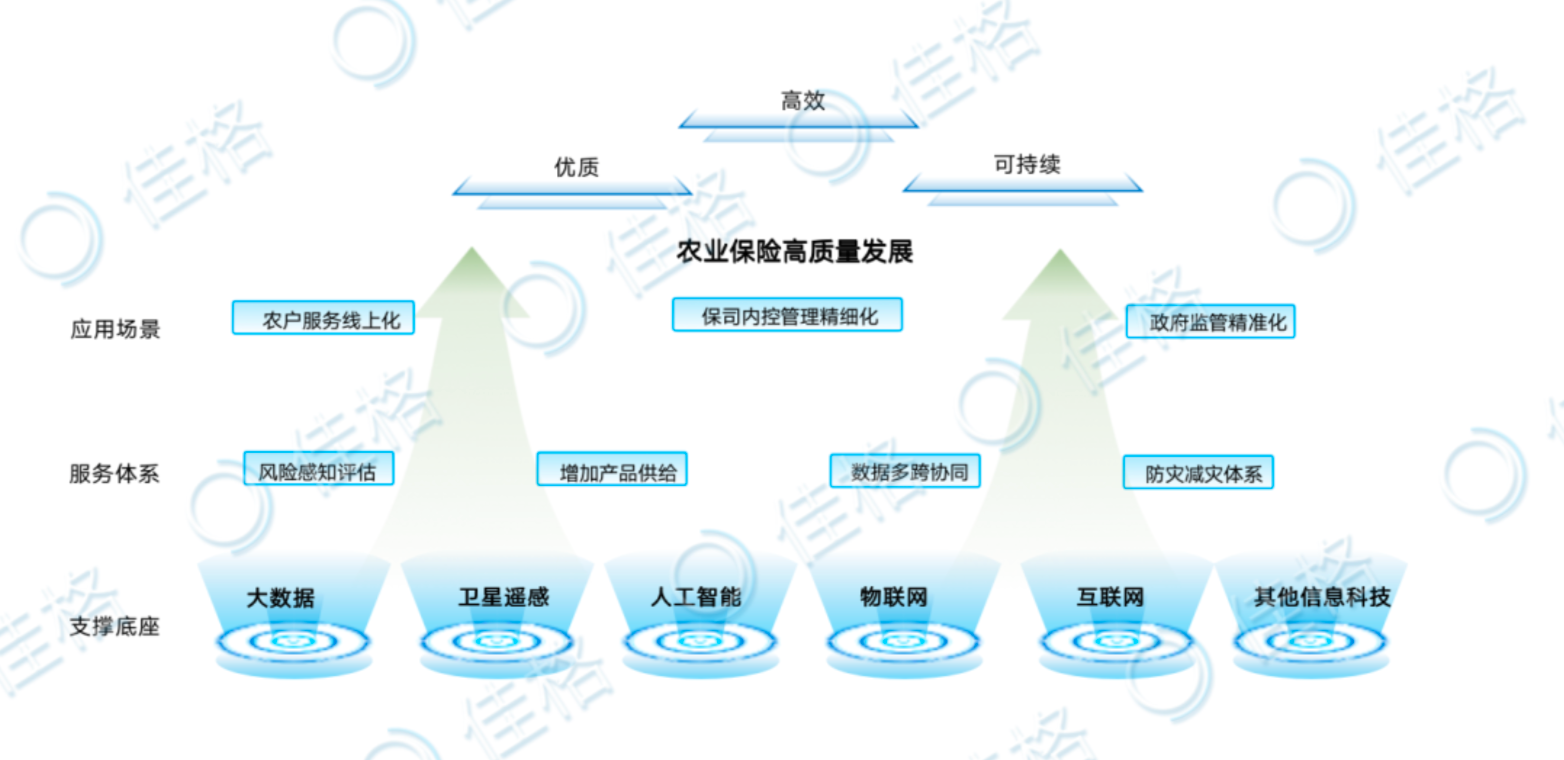

佳格天地與河北征信、秦皇島獨角獸達成戰略合作,協同推進農業金融數字化轉型 近期,佳格天地與河北省征信有限公...

佳格天地與河北征信、秦皇島獨角獸達成戰略合作,協同推進農業金融數字化轉型 近期,佳格天地與河北省征信有限公... -

大樹云“彩云郵差”:關愛山區女孩健康成長的使者 2023年,大樹云集團開展了一系列幫...

大樹云“彩云郵差”:關愛山區女孩健康成長的使者 2023年,大樹云集團開展了一系列幫... -

打造夜游經濟圈!易生支付為河北大唐不夜城文旅IP消費場景賦能 近日,為進一步激發消費新動能,積極...

打造夜游經濟圈!易生支付為河北大唐不夜城文旅IP消費場景賦能 近日,為進一步激發消費新動能,積極... -

FABLOOX馥碧詩攜手瑩特麗打造「聯合研發實驗室」引領國內純凈美妝發展新趨勢 近日,美業顏究院聯合天貓美妝等發...

FABLOOX馥碧詩攜手瑩特麗打造「聯合研發實驗室」引領國內純凈美妝發展新趨勢 近日,美業顏究院聯合天貓美妝等發...

文章排行

圖片新聞

-

國慶假期懷柔北部山區的紅葉進入最佳觀賞期 吸引游客前來賞秋景 國慶假期,懷柔北部山區的紅葉進入...

國慶假期懷柔北部山區的紅葉進入最佳觀賞期 吸引游客前來賞秋景 國慶假期,懷柔北部山區的紅葉進入... -

重磅!四川省科創貸款較年初新增620.35億元 同比增長21.22% 記者日前從中國人民銀行成都分行獲...

重磅!四川省科創貸款較年初新增620.35億元 同比增長21.22% 記者日前從中國人民銀行成都分行獲... -

252項“全程網辦”!川渝兩地企業登記檔案實現跨區域互查 8月30日,記者從省大數據中心獲悉...

252項“全程網辦”!川渝兩地企業登記檔案實現跨區域互查 8月30日,記者從省大數據中心獲悉... -

2022年中國國際服務貿易交易會在京舉辦 四川參展企業數量創新高 8月31日至9月5日,主題為服務合作...

2022年中國國際服務貿易交易會在京舉辦 四川參展企業數量創新高 8月31日至9月5日,主題為服務合作...