東方證券:給予安科瑞買入評(píng)級(jí),目標(biāo)價(jià)位43.18元

東方證券股份有限公司浦俊懿,盧日鑫,陳超,謝忱近期對(duì)安科瑞(300286)進(jìn)行研究并發(fā)布了研究報(bào)告《產(chǎn)品穩(wěn)步升級(jí),業(yè)績(jī)有望迎來(lái)快速恢復(fù)》,本報(bào)告對(duì)安科瑞給出買入評(píng)級(jí),認(rèn)為其目標(biāo)價(jià)位為43.18元,當(dāng)前股價(jià)為38.0元,預(yù)期上漲幅度為13.63%。

安科瑞(300286)

核心觀點(diǎn)

(資料圖片)

(資料圖片)

事件:公司發(fā)布 2022 年年報(bào), 全年實(shí)現(xiàn)營(yíng)業(yè)收入 10.19 億元( +0.16%) ;實(shí)現(xiàn)歸母凈利潤(rùn) 1.71 億元( +0.32%) ;實(shí)現(xiàn)扣非歸母凈利潤(rùn) 1.55 億元( -0.80%) 。同時(shí),公司發(fā)布 2023 年一季度業(yè)績(jī)預(yù)告, 2023Q1 預(yù)計(jì)實(shí)現(xiàn)歸母凈利潤(rùn) 0.38-0.46 億元,同比增長(zhǎng) 20%-45%。

22 年經(jīng)營(yíng)保持穩(wěn)健, 23Q1 業(yè)績(jī)快速恢復(fù)。公司 22 年全年收入業(yè)績(jī)保持穩(wěn)健,22Q4 單季度受到疫情影響下滑較為嚴(yán)重,單季度實(shí)現(xiàn)營(yíng)業(yè)收入 2.46 億元( -11.53%),實(shí)現(xiàn)歸母凈利潤(rùn) 0.32 億元( -6.2%)。 分產(chǎn)品線看,消防及用電安全產(chǎn)品及系統(tǒng)因多地?zé)o法驗(yàn)收與施工, 22 年收入較上年同比下降 40.51%,其他產(chǎn)品保持平穩(wěn)。分地區(qū)看,受到 22H1 疫情管控影響,公司在華東地區(qū)的業(yè)務(wù)下滑明顯,收入較上年同比下降 12.31%;華中、華南、西北等區(qū)域仍取得了較好增長(zhǎng);公司在海外市場(chǎng)發(fā)展勢(shì)頭顯著,收入同比增長(zhǎng) 330.36%。 23Q1 由于疫情管控放開,公司在各地的業(yè)務(wù)拓展得以順利開展,業(yè)績(jī)得到快速恢復(fù)。 隨著經(jīng)濟(jì)環(huán)境的好轉(zhuǎn),公司的現(xiàn)存項(xiàng)目將在未來(lái)逐步順利落地,有望繼續(xù)延續(xù)快速恢復(fù)趨勢(shì)。

毛利率小幅改善,費(fèi)用率有所上升。 受益于公司產(chǎn)品轉(zhuǎn)型升級(jí),軟件收入占比提升, 2022 年整體毛利率達(dá)到 46.15%,較上年增長(zhǎng) 0.43pct。 費(fèi)用率方面有小幅提升,銷售費(fèi)用率/管理費(fèi)用率/研發(fā)費(fèi)用率分別為 13.50%/6.58%/11.89%,較上年變化+1.56/-0.72/+0.83pct。

產(chǎn)品升級(jí)穩(wěn)步推進(jìn), 電力市場(chǎng)化趨勢(shì)推動(dòng)微電網(wǎng)行業(yè)加速發(fā)展。 公司目前已完成產(chǎn)品從 EMS 1.0( 23 個(gè)子系統(tǒng)模塊)到 EMS 2.0 階段的升級(jí),實(shí)現(xiàn)了平臺(tái)化,打破信息孤島, 公司將持續(xù)投入 EMS 3.0 產(chǎn)品的研發(fā), 目前已完成產(chǎn)品架構(gòu),未來(lái)將真正實(shí)現(xiàn)源網(wǎng)荷儲(chǔ)充一體化柔性控制。 自 22 年底起,河南、山東、江西、上海等省市陸續(xù)出臺(tái)新政完善分時(shí)電價(jià)政策,進(jìn)一步拉大峰谷電價(jià)差。國(guó)家發(fā)改委也發(fā)布新政鼓勵(lì) 10 千伏及以上的工商業(yè)用戶直接參與電力市場(chǎng), 逐步縮小代理購(gòu)電用戶范圍, 推進(jìn)電力市場(chǎng)發(fā)展進(jìn)程。 電力市場(chǎng)化的趨勢(shì)將使得企業(yè)對(duì)于能效管理、電力數(shù)據(jù)分析管理、電力市場(chǎng)交易工具等需求提升,促進(jìn)企業(yè)微電網(wǎng)行業(yè)的加速發(fā)展

盈利預(yù)測(cè)與投資建議

根據(jù) 22 年年報(bào)下調(diào)公司營(yíng)業(yè)收入, 上調(diào)公司期間費(fèi)用, 調(diào)整 23、 24 年的每股收益預(yù)測(cè)為 1.27、 1.72 元(前值為 1.48、 1.98 元),新增 25 年每股收益預(yù)測(cè)為 2.26元。參考可比公司 23 年 34 倍市盈率,目標(biāo)價(jià) 43.18 元, 維持買入評(píng)級(jí)。

風(fēng)險(xiǎn)提示

毛利率下降風(fēng)險(xiǎn);應(yīng)收賬款規(guī)模增加風(fēng)險(xiǎn);其他收益不及預(yù)期風(fēng)險(xiǎn);市場(chǎng)競(jìng)爭(zhēng)加劇風(fēng)險(xiǎn);市場(chǎng)滲透率不及預(yù)期風(fēng)險(xiǎn)

證券之星數(shù)據(jù)中心根據(jù)近三年發(fā)布的研報(bào)數(shù)據(jù)計(jì)算,國(guó)盛證券何亞軒研究員團(tuán)隊(duì)對(duì)該股研究較為深入,近三年預(yù)測(cè)準(zhǔn)確度均值高達(dá)99.42%,其預(yù)測(cè)2023年度歸屬凈利潤(rùn)為盈利3.02億,根據(jù)現(xiàn)價(jià)換算的預(yù)測(cè)PE為26.95。

最新盈利預(yù)測(cè)明細(xì)如下:

該股最近90天內(nèi)共有7家機(jī)構(gòu)給出評(píng)級(jí),買入評(píng)級(jí)4家,增持評(píng)級(jí)3家;過(guò)去90天內(nèi)機(jī)構(gòu)目標(biāo)均價(jià)為47.0。根據(jù)近五年財(cái)報(bào)數(shù)據(jù),證券之星估值分析工具顯示,安科瑞(300286)行業(yè)內(nèi)競(jìng)爭(zhēng)力的護(hù)城河一般,盈利能力一般,營(yíng)收成長(zhǎng)性一般。財(cái)務(wù)相對(duì)健康,須關(guān)注的財(cái)務(wù)指標(biāo)包括:應(yīng)收賬款/利潤(rùn)率。該股好公司指標(biāo)3星,好價(jià)格指標(biāo)2.5星,綜合指標(biāo)2.5星。(指標(biāo)僅供參考,指標(biāo)范圍:0 ~ 5星,最高5星)

以上內(nèi)容由證券之星根據(jù)公開信息整理,與本站立場(chǎng)無(wú)關(guān)。證券之星力求但不保證該信息(包括但不限于文字、視頻、音頻、數(shù)據(jù)及圖表)全部或者部分內(nèi)容的的準(zhǔn)確性、完整性、有效性、及時(shí)性等,如存在問(wèn)題請(qǐng)聯(lián)系我們。本文為數(shù)據(jù)整理,不對(duì)您構(gòu)成任何投資建議,投資有風(fēng)險(xiǎn),請(qǐng)謹(jǐn)慎決策。

關(guān)鍵詞:

-

東方日升(300118.SZ)擬10股派2元 于7月14日除權(quán)除息 智通財(cái)經(jīng)APP訊,東方日升(300118)(300118 SZ)公告,公司2022年年度權(quán)益

東方日升(300118.SZ)擬10股派2元 于7月14日除權(quán)除息 智通財(cái)經(jīng)APP訊,東方日升(300118)(300118 SZ)公告,公司2022年年度權(quán)益 -

中國(guó)蜀塔(08623)擬420萬(wàn)元收購(gòu)雅安寶盛金屬材料余下30%股權(quán) 智通財(cái)經(jīng)APP訊,中國(guó)蜀塔(08623)公布,于2023年7月7日,該公司全資附屬

中國(guó)蜀塔(08623)擬420萬(wàn)元收購(gòu)雅安寶盛金屬材料余下30%股權(quán) 智通財(cái)經(jīng)APP訊,中國(guó)蜀塔(08623)公布,于2023年7月7日,該公司全資附屬 -

南王科技最新公告:擬投建高端環(huán)保食品級(jí)紙制品項(xiàng)目 南王科技公告,公司擬在廣東省鶴山市鶴山工業(yè)城A區(qū)設(shè)立全資子公司“廣

南王科技最新公告:擬投建高端環(huán)保食品級(jí)紙制品項(xiàng)目 南王科技公告,公司擬在廣東省鶴山市鶴山工業(yè)城A區(qū)設(shè)立全資子公司“廣 -

南王科技(301355.SZ):擬設(shè)立子公司投資建設(shè)高端環(huán)保食品級(jí)紙制品項(xiàng)目 格隆匯7月7日丨南王科技(301355 SZ)公布,公司于2023年7月7日召開第三

南王科技(301355.SZ):擬設(shè)立子公司投資建設(shè)高端環(huán)保食品級(jí)紙制品項(xiàng)目 格隆匯7月7日丨南王科技(301355 SZ)公布,公司于2023年7月7日召開第三 -

拉夏貝爾(06116):管理人仍有序開展債權(quán)申報(bào)、債務(wù)及資產(chǎn)核查等工作 智通財(cái)經(jīng)APP訊,拉夏貝爾(603157)(06116)發(fā)布公告,自公司進(jìn)入破產(chǎn)清算

拉夏貝爾(06116):管理人仍有序開展債權(quán)申報(bào)、債務(wù)及資產(chǎn)核查等工作 智通財(cái)經(jīng)APP訊,拉夏貝爾(603157)(06116)發(fā)布公告,自公司進(jìn)入破產(chǎn)清算 -

云南建投混凝土(01847)附屬高分子公司訂立保理協(xié)議 智通財(cái)經(jīng)APP訊,云南建投混凝土(01847)發(fā)布公告,于2023年7月7日,該公

云南建投混凝土(01847)附屬高分子公司訂立保理協(xié)議 智通財(cái)經(jīng)APP訊,云南建投混凝土(01847)發(fā)布公告,于2023年7月7日,該公

-

【實(shí)探】中藥價(jià)格狂飆過(guò)后的“藥都”亳州:貨車司機(jī)閑坐等接單 【實(shí)探】中藥價(jià)格狂飆過(guò)后的“藥都”亳州:貨車司機(jī)閑坐等接單,當(dāng)歸,黨

【實(shí)探】中藥價(jià)格狂飆過(guò)后的“藥都”亳州:貨車司機(jī)閑坐等接單 【實(shí)探】中藥價(jià)格狂飆過(guò)后的“藥都”亳州:貨車司機(jī)閑坐等接單,當(dāng)歸,黨 -

東方日升(300118.SZ)擬10股派2元 于7月14日除權(quán)除息 智通財(cái)經(jīng)APP訊,東方日升(300118)(300118 SZ)公告,公司2022年年度權(quán)益

東方日升(300118.SZ)擬10股派2元 于7月14日除權(quán)除息 智通財(cái)經(jīng)APP訊,東方日升(300118)(300118 SZ)公告,公司2022年年度權(quán)益 -

中國(guó)蜀塔(08623)擬420萬(wàn)元收購(gòu)雅安寶盛金屬材料余下30%股權(quán) 智通財(cái)經(jīng)APP訊,中國(guó)蜀塔(08623)公布,于2023年7月7日,該公司全資附屬

中國(guó)蜀塔(08623)擬420萬(wàn)元收購(gòu)雅安寶盛金屬材料余下30%股權(quán) 智通財(cái)經(jīng)APP訊,中國(guó)蜀塔(08623)公布,于2023年7月7日,該公司全資附屬 -

南王科技最新公告:擬投建高端環(huán)保食品級(jí)紙制品項(xiàng)目 南王科技公告,公司擬在廣東省鶴山市鶴山工業(yè)城A區(qū)設(shè)立全資子公司“廣

南王科技最新公告:擬投建高端環(huán)保食品級(jí)紙制品項(xiàng)目 南王科技公告,公司擬在廣東省鶴山市鶴山工業(yè)城A區(qū)設(shè)立全資子公司“廣 -

南王科技(301355.SZ):擬設(shè)立子公司投資建設(shè)高端環(huán)保食品級(jí)紙制品項(xiàng)目 格隆匯7月7日丨南王科技(301355 SZ)公布,公司于2023年7月7日召開第三

南王科技(301355.SZ):擬設(shè)立子公司投資建設(shè)高端環(huán)保食品級(jí)紙制品項(xiàng)目 格隆匯7月7日丨南王科技(301355 SZ)公布,公司于2023年7月7日召開第三 -

拉夏貝爾(06116):管理人仍有序開展債權(quán)申報(bào)、債務(wù)及資產(chǎn)核查等工作 智通財(cái)經(jīng)APP訊,拉夏貝爾(603157)(06116)發(fā)布公告,自公司進(jìn)入破產(chǎn)清算

拉夏貝爾(06116):管理人仍有序開展債權(quán)申報(bào)、債務(wù)及資產(chǎn)核查等工作 智通財(cái)經(jīng)APP訊,拉夏貝爾(603157)(06116)發(fā)布公告,自公司進(jìn)入破產(chǎn)清算 -

2023年7月7日江蘇省聚丙烯酰胺價(jià)格最新行情預(yù)測(cè) 中國(guó)報(bào)告大廳2023年7月7日江蘇省聚丙烯酰胺價(jià)格最新走勢(shì)監(jiān)測(cè)顯示:蘇州

2023年7月7日江蘇省聚丙烯酰胺價(jià)格最新行情預(yù)測(cè) 中國(guó)報(bào)告大廳2023年7月7日江蘇省聚丙烯酰胺價(jià)格最新走勢(shì)監(jiān)測(cè)顯示:蘇州 -

CCER重啟真的要來(lái)了!生態(tài)環(huán)境部發(fā)布公開征求意見(jiàn)通知 CCER重啟真的要來(lái)了!生態(tài)環(huán)境部發(fā)布公開征求意見(jiàn)通知,配額,交易,ccer,

CCER重啟真的要來(lái)了!生態(tài)環(huán)境部發(fā)布公開征求意見(jiàn)通知 CCER重啟真的要來(lái)了!生態(tài)環(huán)境部發(fā)布公開征求意見(jiàn)通知,配額,交易,ccer, -

云南建投混凝土(01847)附屬高分子公司訂立保理協(xié)議 智通財(cái)經(jīng)APP訊,云南建投混凝土(01847)發(fā)布公告,于2023年7月7日,該公

云南建投混凝土(01847)附屬高分子公司訂立保理協(xié)議 智通財(cái)經(jīng)APP訊,云南建投混凝土(01847)發(fā)布公告,于2023年7月7日,該公 -

明源云(00909.HK)委任梁瑞冰為聯(lián)席公司秘書 格隆匯7月7日丨明源云(00909 HK)宣布,司徒嘉怡因其他工作安排,已提呈

明源云(00909.HK)委任梁瑞冰為聯(lián)席公司秘書 格隆匯7月7日丨明源云(00909 HK)宣布,司徒嘉怡因其他工作安排,已提呈 -

彩客新能源(01986)4月21日斥資8.58萬(wàn)港元回購(gòu)6.2萬(wàn)股 智通財(cái)經(jīng)APP訊,彩客新能源(01986)發(fā)布公告,于2023年4月21日,該公司

彩客新能源(01986)4月21日斥資8.58萬(wàn)港元回購(gòu)6.2萬(wàn)股 智通財(cái)經(jīng)APP訊,彩客新能源(01986)發(fā)布公告,于2023年4月21日,該公司 -

富祥藥業(yè):7月6日接受機(jī)構(gòu)調(diào)研,包括知名機(jī)構(gòu)盤京投資的多家機(jī)構(gòu)參與 2023年7月7日富祥藥業(yè)(300497)發(fā)布公告稱公司于2023年7月6日接受機(jī)構(gòu)

富祥藥業(yè):7月6日接受機(jī)構(gòu)調(diào)研,包括知名機(jī)構(gòu)盤京投資的多家機(jī)構(gòu)參與 2023年7月7日富祥藥業(yè)(300497)發(fā)布公告稱公司于2023年7月6日接受機(jī)構(gòu) -

廣東宏大:預(yù)計(jì)2023年1-6月盈利,凈利潤(rùn)同比增20%至30% 廣東宏大發(fā)布業(yè)績(jī)預(yù)告,預(yù)計(jì)2023年1-6月歸屬凈利潤(rùn)盈利3 02億元至3 27

廣東宏大:預(yù)計(jì)2023年1-6月盈利,凈利潤(rùn)同比增20%至30% 廣東宏大發(fā)布業(yè)績(jī)預(yù)告,預(yù)計(jì)2023年1-6月歸屬凈利潤(rùn)盈利3 02億元至3 27 -

馮奎章_馮奎 1、馮奎賣妻是明朝末年的故事。2、《馮奎賣妻》保定府有一對(duì)夫妻叫馮奎

馮奎章_馮奎 1、馮奎賣妻是明朝末年的故事。2、《馮奎賣妻》保定府有一對(duì)夫妻叫馮奎 -

注意!家里這些物品也要“防暑降溫” 入夏以來(lái),多輪高溫天氣來(lái)襲用電需求量較常年同期偏高面對(duì)“烤”驗(yàn)日常

注意!家里這些物品也要“防暑降溫” 入夏以來(lái),多輪高溫天氣來(lái)襲用電需求量較常年同期偏高面對(duì)“烤”驗(yàn)日常 -

2023年愛(ài)心售報(bào)|小報(bào)童帶病堅(jiān)持來(lái)賣報(bào) 孩子成長(zhǎng)迅速讓家長(zhǎng)很欣慰 揚(yáng)子晚報(bào)7月7日訊(記者季宇軒實(shí)習(xí)生王元釗)7月6日是2023年揚(yáng)子晚報(bào)暑

2023年愛(ài)心售報(bào)|小報(bào)童帶病堅(jiān)持來(lái)賣報(bào) 孩子成長(zhǎng)迅速讓家長(zhǎng)很欣慰 揚(yáng)子晚報(bào)7月7日訊(記者季宇軒實(shí)習(xí)生王元釗)7月6日是2023年揚(yáng)子晚報(bào)暑 -

粵電力A最新公告:預(yù)計(jì)上半年凈利潤(rùn)8億元-9.5億元 同比扭虧為盈 粵電力A公告預(yù)計(jì)上半年凈利潤(rùn)8億元95億元去年同期虧損1372億元同比扭虧

粵電力A最新公告:預(yù)計(jì)上半年凈利潤(rùn)8億元-9.5億元 同比扭虧為盈 粵電力A公告預(yù)計(jì)上半年凈利潤(rùn)8億元95億元去年同期虧損1372億元同比扭虧 -

潼關(guān)黃金(00340.HK)擬3.39億港元收購(gòu)宏勇投資100%股份 格隆匯7月7日丨潼關(guān)黃金(00340 HK)公告,于2023年7月7日,公司(作為買

潼關(guān)黃金(00340.HK)擬3.39億港元收購(gòu)宏勇投資100%股份 格隆匯7月7日丨潼關(guān)黃金(00340 HK)公告,于2023年7月7日,公司(作為買 -

小摩:轉(zhuǎn)型和AI利好被負(fù)面因素抵消 首予IBM(IBM.US)“中性”評(píng)級(jí) 摩根大通分析師BrianEssex發(fā)表研報(bào),首次覆蓋IBM(IBM US),給予“中性

小摩:轉(zhuǎn)型和AI利好被負(fù)面因素抵消 首予IBM(IBM.US)“中性”評(píng)級(jí) 摩根大通分析師BrianEssex發(fā)表研報(bào),首次覆蓋IBM(IBM US),給予“中性 -

Wolfe下修派拉蒙環(huán)球(PARA.US)業(yè)績(jī)預(yù)期 降評(píng)級(jí)至“跑輸大盤” WolfeResearch將派拉蒙環(huán)球(PARA US)的評(píng)級(jí)從“與同行評(píng)級(jí)”下調(diào)為“跑

Wolfe下修派拉蒙環(huán)球(PARA.US)業(yè)績(jī)預(yù)期 降評(píng)級(jí)至“跑輸大盤” WolfeResearch將派拉蒙環(huán)球(PARA US)的評(píng)級(jí)從“與同行評(píng)級(jí)”下調(diào)為“跑 -

順豐控股最新公告:4月速運(yùn)物流業(yè)務(wù)營(yíng)業(yè)收入146.46億元 同比增長(zhǎng)27.29% 順豐控股公告,4月速運(yùn)物流業(yè)務(wù)營(yíng)業(yè)收入146 46億元,同比增長(zhǎng)27 29%;

順豐控股最新公告:4月速運(yùn)物流業(yè)務(wù)營(yíng)業(yè)收入146.46億元 同比增長(zhǎng)27.29% 順豐控股公告,4月速運(yùn)物流業(yè)務(wù)營(yíng)業(yè)收入146 46億元,同比增長(zhǎng)27 29%; -

青島銀行(03866.HK):提名陳霜及杜寧為董事候選人 格隆匯7月7日丨青島銀行(002948)(03866 HK)公布,董事會(huì)于2023年7月7日

青島銀行(03866.HK):提名陳霜及杜寧為董事候選人 格隆匯7月7日丨青島銀行(002948)(03866 HK)公布,董事會(huì)于2023年7月7日 -

深圳大動(dòng)作!24條舉措 劍指… 作為全國(guó)外貿(mào)重鎮(zhèn),深圳在促進(jìn)外貿(mào)穩(wěn)定健康發(fā)展上再加碼!日前,中國(guó)人

深圳大動(dòng)作!24條舉措 劍指… 作為全國(guó)外貿(mào)重鎮(zhèn),深圳在促進(jìn)外貿(mào)穩(wěn)定健康發(fā)展上再加碼!日前,中國(guó)人 -

我國(guó)人工智能蓬勃發(fā)展 核心產(chǎn)業(yè)規(guī)模達(dá)5000億元 7月6日,2023世界人工智能大會(huì)在上海世博中心拉開帷幕。圖為參觀者在達(dá)

我國(guó)人工智能蓬勃發(fā)展 核心產(chǎn)業(yè)規(guī)模達(dá)5000億元 7月6日,2023世界人工智能大會(huì)在上海世博中心拉開帷幕。圖為參觀者在達(dá) -

李玟媽媽首度發(fā)聲,公開吐槽外國(guó)女婿缺點(diǎn),李玟曾為老公整晚痛哭 閱讀此文前,誠(chéng)邀您點(diǎn)擊一下“關(guān)注”,方便您隨時(shí)查閱一系列優(yōu)質(zhì)文章,

李玟媽媽首度發(fā)聲,公開吐槽外國(guó)女婿缺點(diǎn),李玟曾為老公整晚痛哭 閱讀此文前,誠(chéng)邀您點(diǎn)擊一下“關(guān)注”,方便您隨時(shí)查閱一系列優(yōu)質(zhì)文章, -

中國(guó)銀河(06881)因可轉(zhuǎn)債轉(zhuǎn)股2022年末期股息調(diào)整為每股0.22533元 智通財(cái)經(jīng)APP訊,中國(guó)銀河(601881)(06881)公布,由于公司于2022年3月24

中國(guó)銀河(06881)因可轉(zhuǎn)債轉(zhuǎn)股2022年末期股息調(diào)整為每股0.22533元 智通財(cái)經(jīng)APP訊,中國(guó)銀河(601881)(06881)公布,由于公司于2022年3月24 -

正業(yè)科技(300410.SZ)選舉余笑兵為董事長(zhǎng) 智通財(cái)經(jīng)APP訊,正業(yè)科技(300410)(300410 SZ)公告,公司董事會(huì)同意選舉

正業(yè)科技(300410.SZ)選舉余笑兵為董事長(zhǎng) 智通財(cái)經(jīng)APP訊,正業(yè)科技(300410)(300410 SZ)公告,公司董事會(huì)同意選舉 -

紫金礦業(yè)(02899.HK)預(yù)計(jì)上半年凈利約102億元 同比下降19.2% 格隆匯7月7日丨紫金礦業(yè)(02899 HK)公告,公司預(yù)計(jì)2023年半年度實(shí)現(xiàn)歸屬

紫金礦業(yè)(02899.HK)預(yù)計(jì)上半年凈利約102億元 同比下降19.2% 格隆匯7月7日丨紫金礦業(yè)(02899 HK)公告,公司預(yù)計(jì)2023年半年度實(shí)現(xiàn)歸屬 -

中航光電(002179.SZ):擬投資27.2億元在洛陽(yáng)購(gòu)置土地建高端互連科技產(chǎn)業(yè)社區(qū)項(xiàng)目 格隆匯7月7日丨中航光電(002179)(002179 SZ)公布,2023年7月7日,公司

中航光電(002179.SZ):擬投資27.2億元在洛陽(yáng)購(gòu)置土地建高端互連科技產(chǎn)業(yè)社區(qū)項(xiàng)目 格隆匯7月7日丨中航光電(002179)(002179 SZ)公布,2023年7月7日,公司 -

建發(fā)國(guó)際集團(tuán)(01908.HK)根據(jù)以股代息計(jì)劃發(fā)行1.08億股 格隆匯7月7日丨建發(fā)國(guó)際集團(tuán)(01908 HK)公布,根據(jù)公司以股代息計(jì)劃而于

建發(fā)國(guó)際集團(tuán)(01908.HK)根據(jù)以股代息計(jì)劃發(fā)行1.08億股 格隆匯7月7日丨建發(fā)國(guó)際集團(tuán)(01908 HK)公布,根據(jù)公司以股代息計(jì)劃而于

熱門資訊

-

源自福特超級(jí)平臺(tái),江鈴福特新款輕客來(lái)襲 說(shuō)起輕客,大家的第一印象總是全順...

源自福特超級(jí)平臺(tái),江鈴福特新款輕客來(lái)襲 說(shuō)起輕客,大家的第一印象總是全順... -

多彩新媒協(xié)同多省IPTV加速布局大屏生態(tài)圈,“看中國(guó)”深度挖掘 智能大屏價(jià)值 6月16日,在北京論道暨第25屆中國(guó)...

多彩新媒協(xié)同多省IPTV加速布局大屏生態(tài)圈,“看中國(guó)”深度挖掘 智能大屏價(jià)值 6月16日,在北京論道暨第25屆中國(guó)... -

出擊!招行信用卡協(xié)助警方重拳打擊金融“黑灰產(chǎn)”! 在上海浦東新區(qū)某大廈內(nèi),掛著“法...

出擊!招行信用卡協(xié)助警方重拳打擊金融“黑灰產(chǎn)”! 在上海浦東新區(qū)某大廈內(nèi),掛著“法... -

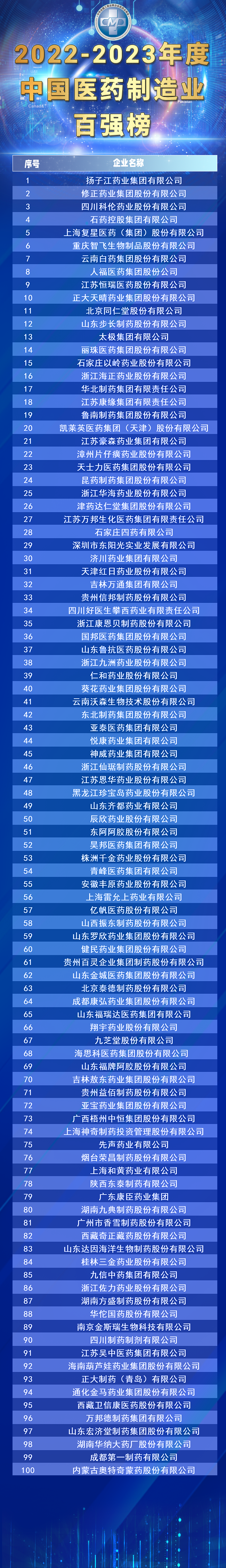

“2022-2023年度中國(guó)醫(yī)藥制造業(yè)百?gòu)?qiáng)”出爐,揚(yáng)子江藥業(yè)集團(tuán)榮登榜首 7月4日,由全國(guó)工商聯(lián)醫(yī)藥業(yè)商會(huì)、...

“2022-2023年度中國(guó)醫(yī)藥制造業(yè)百?gòu)?qiáng)”出爐,揚(yáng)子江藥業(yè)集團(tuán)榮登榜首 7月4日,由全國(guó)工商聯(lián)醫(yī)藥業(yè)商會(huì)、...

文章排行

- 1 快資訊丨興發(fā)集團(tuán)(600141.SH):...

- 2 全球時(shí)訊:日照港裕廊(06117)與...

- 3 英皇國(guó)際(00163.HK)盈警:預(yù)計(jì)中...

- 4 當(dāng)前視點(diǎn)!園城黃金2022年前三季...

- 5 觀察:東風(fēng)集團(tuán)股份(00489)獲控...

- 6 世界微資訊!中再資環(huán)(600217)...

- 7 環(huán)球觀點(diǎn):百億私募掌舵人林鵬“...

- 8 金龍魚最新業(yè)績(jī)來(lái)了!凈利下降超...

- 9 每日播報(bào)!中銀證券:給予福昕軟...

- 10 近5700億!北上資金這一數(shù)據(jù)4個(gè)...

圖片新聞

-

國(guó)慶假期懷柔北部山區(qū)的紅葉進(jìn)入最佳觀賞期 吸引游客前來(lái)賞秋景 國(guó)慶假期,懷柔北部山區(qū)的紅葉進(jìn)入...

國(guó)慶假期懷柔北部山區(qū)的紅葉進(jìn)入最佳觀賞期 吸引游客前來(lái)賞秋景 國(guó)慶假期,懷柔北部山區(qū)的紅葉進(jìn)入... -

重磅!四川省科創(chuàng)貸款較年初新增620.35億元 同比增長(zhǎng)21.22% 記者日前從中國(guó)人民銀行成都分行獲...

重磅!四川省科創(chuàng)貸款較年初新增620.35億元 同比增長(zhǎng)21.22% 記者日前從中國(guó)人民銀行成都分行獲... -

252項(xiàng)“全程網(wǎng)辦”!川渝兩地企業(yè)登記檔案實(shí)現(xiàn)跨區(qū)域互查 8月30日,記者從省大數(shù)據(jù)中心獲悉...

252項(xiàng)“全程網(wǎng)辦”!川渝兩地企業(yè)登記檔案實(shí)現(xiàn)跨區(qū)域互查 8月30日,記者從省大數(shù)據(jù)中心獲悉... -

2022年中國(guó)國(guó)際服務(wù)貿(mào)易交易會(huì)在京舉辦 四川參展企業(yè)數(shù)量創(chuàng)新高 8月31日至9月5日,主題為服務(wù)合作...

2022年中國(guó)國(guó)際服務(wù)貿(mào)易交易會(huì)在京舉辦 四川參展企業(yè)數(shù)量創(chuàng)新高 8月31日至9月5日,主題為服務(wù)合作...